Nhu cầu xuất khẩu cải thiện trong quý tới nhờ thị trường Bắc Mỹ

Zenstock xin gửi đến bạn khuyến nghị HSG từ Trung lập lên Khả quan với giá mục tiêu 1 năm là 22.600 đồng/cổ phiếu (từ 19.900 đồng/cổ phiếu). Việc lợi nhuận của HSG bật tăng đáng kể trong quý, giá thép hồi phục và nhu cầu xuất khẩu tăng từ thị trường Bắc Mỹ là động lực thúc đẩy giá cổ phiếu trong ngắn hạn.

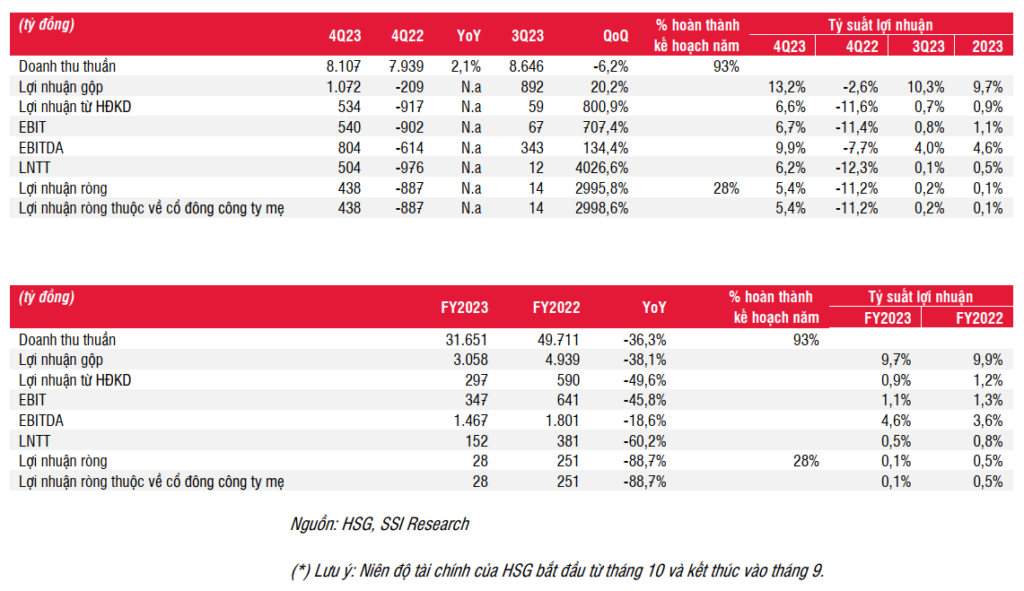

Lợi nhuận ròng của HSG đạt 438 tỷ đồng trong quý cuối cùng của năm tài chính 2023 (kết thúc vào tháng 9), cao hơn ước tính của chúng tôi là 340,5 tỷ đồng, nhờ chi phí SG&A giảm, hoàn nhập dự phòng hàng tồn kho và lãi tỷ giá. Sản lượng tiêu thụ của HSG trong Q4/2023 tăng 24,5% svck và tăng 4,3% so với quý

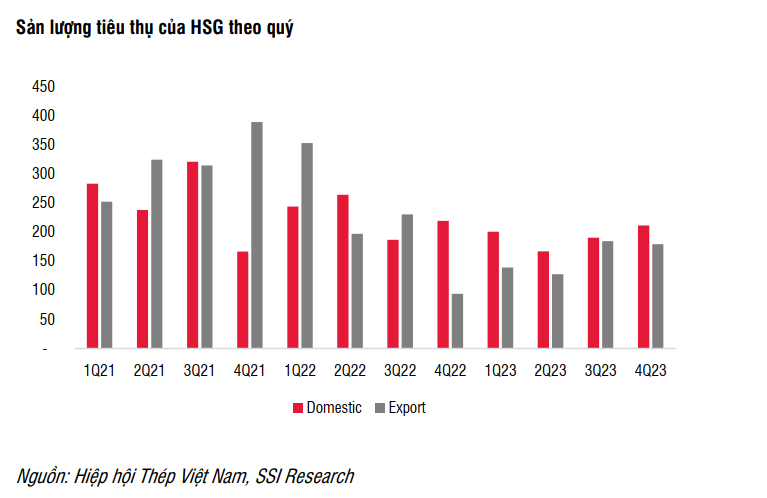

trước, với sản lượng xuất khẩu hồi phục 90% svck từ mức đáy năm ngoái. Mặt khác, sản lượng tiêu thụ nội địa của HSG cũng tăng 11,1% so với quý trước, đạt mức cao nhất trong 4 quý gần nhất là 211 nghìn tấn dù vẫn giảm nhẹ 3,4% svck.

Lũy kế năm tài chính 2023, HSG ghi nhận lợi nhuận ròng đạt 28 tỷ đồng (giảm 89% svck) do khoản lỗ đáng kể 680 tỷ đồng trong quý đầu tiên.

Trong năm 2024, chúng tôi kỳ vọng doanh thu của HSG tăng 3,2% svck đạt 32,67 nghìn tỷ đồng và lợi

nhuận ròng tăng 2.632% svck đạt 775 tỷ đồng nhờ sản lượng tiêu thụ tăng trưởng 10,5% svck và tỷ suất lợi nhuận gộp hồi phục lên mức 11,6% trong năm tài chính 2024 (từ mức 9,7% trong năm 2023).

Lợi nhuận ròng của HSG đạt 438 tỷ đồng trong quý cuối cùng của năm tài chính 2023 (kết thúc vào tháng 9), cao hơn ước tính của chúng tôi là 340,5 tỷ đồng nhờ chi phí SG&A giảm, hoàn nhập dự phòng hàng tồn kho và lãi tỷ giá. Công ty ghi nhận lợi nhuận ròng năm tài chính 2023 đạt 28 tỷ đồng (giảm 89% svck) do khoản lỗ đáng kể 680 tỷ đồng trong quý đầu tiên.

Nhu cầu trong nước cải thiện nhẹ, trong khi sản lượng xuất khẩu giảm từ mức của Q3: Sản lượng tiêu thụ thép mạ kẽm và ống thép của toàn ngành trong Q3/2023 không đổi so với quý trước, đạt 1,62 triệu tấn, nhưng vẫn tăng 13% svck từ mức thấp của năm trước. Sản lượng tiêu thụ trong nước tăng 3,4% so với quý trước lên 976 nghìn tấn (giảm 5% svck). Mặt khác, sản lượng xuất khẩu giảm 8,4% so với quý trước đạt 640 nghìn tấn, mặc dù tăng 59,5% svck từ mức đáy 4 năm trong Q3/2022.

Sản lượng tiêu thụ của HSG tăng 24,5% svck và tăng 4,3% so với quý trước. Sản lượng xuất khẩu phục hồi mạnh 90% svck từ mức đáy năm 2022 nhưng giảm 2,7% so với quý trước theo xu hướng chung của ngành. Mặt khác, sản lượng tiêu thụ nội địa của HSG cũng tăng cao hơn đạt 11,1% so với quý trước, mức cao nhất trong 4 quý gần nhất là 211 nghìn tấn dù vẫn giảm nhẹ 3,4% svck.

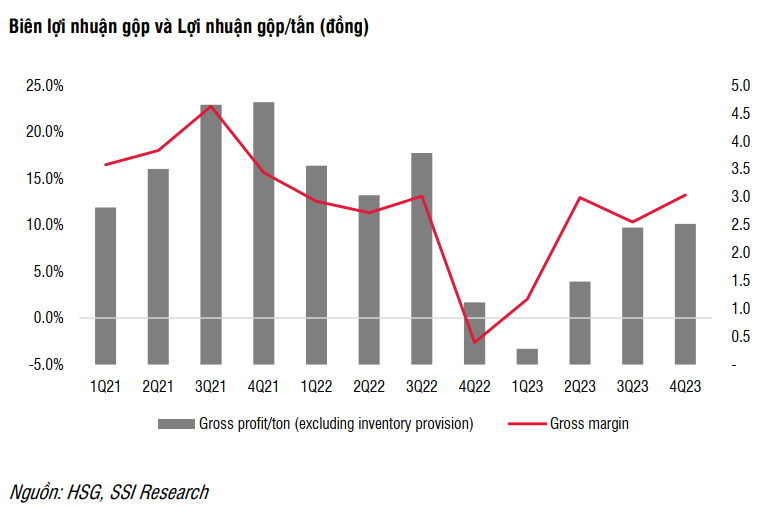

Biên lợi nhuận gộp đạt mức cao nhất trong 5 quý gần nhất: Biên lợi nhuận gộp của HSG trong Q4/2023 cải thiện lên 13,2% so với mức -2,6% trong Q4/2022 và 10,3% trong Q3/2023 nhờ sản lượng tiêu thụ cải thiện, hoàn nhập dự phòng hàng tồn kho 89 tỷ đồng (trái ngược với khoản dự phòng hàng tồn kho 26 tỷ đồng trong Q3/2023), và giá bán trung bình giảm 10% so với quý trước và giảm 18% svck sau khi giá HRC đầu vào trungbình giảm làm tăng tỷ lệ biên lợi nhuận theo % trên doanh thu.

Tuy nhiên, nếu loại trừ khoản hoàn nhập dự phòng hàng tồn kho và xem xét theo giá trị tuyệt đối, tỷ suất lợi nhuận cho thấy dấu hiệu ổn định hơn khi lợi nhuận gộp/ tấn trong Q4/2023 đạt 2,52 triệu đồng/ tấn, so với 2,45 triệu đồng/ tấn trong Q3/2023 và 1,12 triệu đồng/ tấn trong Q4/2022.

Lãi tỷ giá và chi phí SG&A giảm nhẹ: HSG ghi nhận khoản lãi tỷ giá 89,14 tỷ đồng trong Q4/2023 so với 2,9 tỷ đồng trong Q3/2023 và 59,3 tỷ đồng trong Q4/2022. Do HSG có xuất khẩu ròng nên công ty sẽ được hưởng lợi từ việc đồng USD tăng giá trong quý. Ngoài ra, chi phí SG&A giảm 18% svck và giảm 25% so với quý trước đạt 627 tỷ đồng cũng hỗ trợ sự phục hồi của lợi nhuận trong quý.

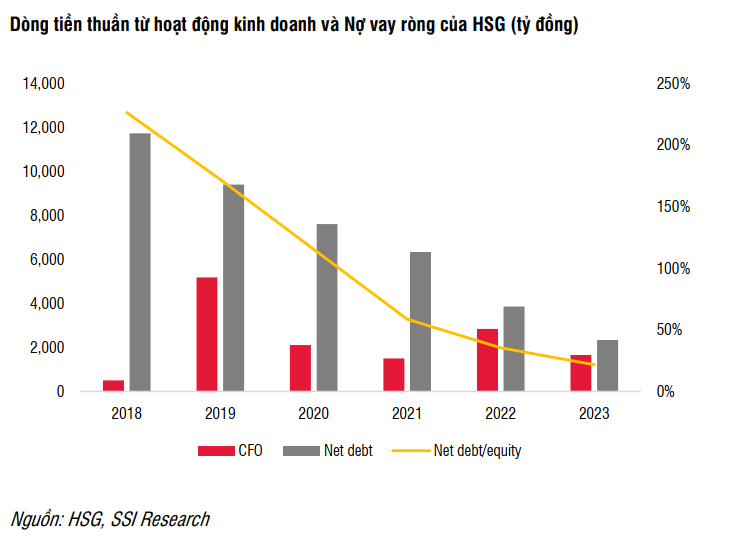

Nợ vay ròng tiếp tục giảm xuống mức thấp kỷ lục nhờ dòng tiền thuần từ hoạt động kinh doanh ổn định: Nợ vay ròng tính đến cuối tháng 9 giảm 40% đạt 2,34 nghìn tỷ, tương đương tỷ lệ nợ ròng/ vốn chủ sở hữu đạt 22% so với mức 35% vào cuối năm tài chính 2022. Điều này là nhờ dòng tiền từ hoạt động kinh doanh đạt 1,66 nghìn tỷ đồng (giảm 42% svck) trong năm 2023 so với số vốn đầu tư nhỏ 182 tỷ đồng (giảm 61% svck). Đòn bẩy thấp và dòng tiền ổn định cũng giúp công ty huy động được lãi suất thấp, do đó chi phí lãi vay giảm 49% svck xuống còn 36 tỷ đồng trong Q4/2023.

Triển vọng

Nhu cầu thép toàn cầu dự kiến tăng trưởng khiêm tốn trong năm 2024: Theo Hiệp hội Thép Thế giới, nhu cầu toàn cầu dự kiến tăng 1,9% trong năm 2024, tương đương với mức tăng trong năm 2023. Nhu cầu từ các thị trường xuất khẩu trọng điểm (Mỹ, EU và ASEAN) dự kiến sẽ tăng lần lượt 5,2%, 5,8% và 1,6% svck – cải thiện từ mức -1,1%, -5,1% và 3,8% trong năm 2023.

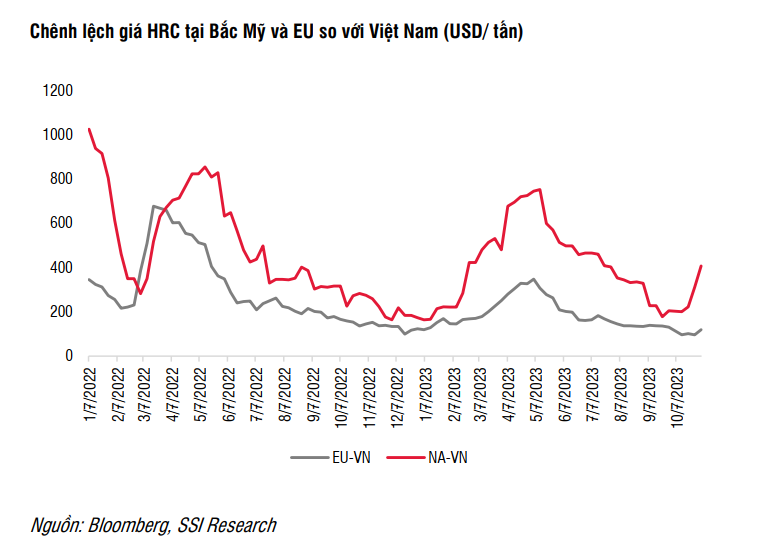

Trong ngắn hạn, nhu cầu xuất khẩu sẽ được hỗ trợ bởi thị trường Mỹ, bởi mức tăng giá bình quân tại thị trường Bắc Mỹ đạt 30% từ giữa tháng 9. Chênh lệch giá HRC bình quân tại Bắc Mỹ và Việt Nam đã tăng hơn 2 lần trong hai tháng qua lên khoảng 400 USD/tấn trong bối cảnh nguồn cung hạn chế và thời gian giao hàng kéo dài. Mặc dù đà tăng giá mạnh có thể không bền vững nhưng sẽ thúc đẩy nhu cầu xuất khẩu thép của Việt Nam trong các tháng tới. Thị trường Bắc Mỹ chiếm khoảng 25% sản lượng xuất khẩu của HSG.

Nhu cầu trong nước sẽ phục hồi trong năm 2024 từ mức thấp năm 2023: Chúng tôi kỳ vọng sản lượng tiêu thụ nội địa của HSG sẽ tăng 11% svck lên khoảng 853 nghìn tấn trong năm tài chính 2024, sau khi giảm 16% trong năm 2023 xuống mức thấp nhất kể từ năm 2017. Cùng với sản lượng xuất khẩu tăng 10%, tổng sản lượng tiêu thụ của công ty trong năm 2024 dự kiến phục hồi 10,5% svck đạt 1,54 triệu tấn, tương đương công suất hoạt động đạt khoảng 65%.

Biên lợi nhuận cải thiện nhờ giá thép ổn định, sản lượng bán cao hơn và lãi suất thấp hơn: Chúng tôi kỳ vọng tỷ suất lợi nhuận gộp của HSG sẽ cải thiện lên mức mức 11,6% trong năm 2024 từ mức 9,7% trong năm 2023, do kết quả kinh doanh năm 2023 bị ảnh hưởng bởi kết quả kinh doanh kém bất thường trong quý do biên lợi nhuận gộp giảm xuống 2% trong Q1/2023. Theo đó, lợi nhuận gộp/tấn ước đạt 2,45 triệu đồng/tấn (tăng 12,1% svck), mặc dù vẫn thấp hơn 12% so với mức trung bình lịch sử 5 năm do công suất hoạt động thấp hơn.

Chúng tôi giả định giá bán HRC bình quân năm 2024 giảm 6,8% so với mức giảm ước tính trước đó là -12,5% svck (giá bán bình quân năm 2024 giảm do mức cơ sở so sánh cao trong Q1/2023). Theo đó, chúng tôi kỳ vọng doanh thu và lợi nhuận ròng của HSG sẽ tăng lần lượt 3,2% và 2.632% svck lên 32,68 nghìn tỷ đồng và 775 tỷ đồng trong năm tới, cao hơn so với ước tính lợi nhuận trước đó của chúng tôi

là 558 tỷ đồng.

Định giá và luận điểm đầu tư

Chúng tôi nâng khuyến nghị HSG từ Trung lập lên Khả quan với giá mục tiêu 1 năm là 22.600 đồng/cổ phiếu (từ 19.900 đồng/cổ phiếu) dựa vào P/E mục tiêu 13x và mức EV/EBITDA đạt 7x. Trong ngắn hạn, lợi nhuận Q1/2024 có thể thấp hơn quý trước do khoản hoàn nhập dự phòng hàng tồn kho giảm và lãi tỷ giá, nhưng vẫn sẽ đạt mức tăng trưởng mạnh so với mức nền thấp từ năm trước. Giá thép hồi phục gần đây và nhu cầu xuất khẩu tăng từ thị trường Bắc Mỹ là động lực thúc đẩy giá cổ phiếu trong tương lai gần.

Nguồn: SSI Research