Giới thiệu về Đồ thị nến Nhật (Candlestick)

Trong thế giới của giao dịch chứng khoán, đồ thị nến Nhật là một công cụ quan trọng và phổ biến được sử dụng để theo dõi và phân tích biến động giá cổ phiếu, hàng hóa hoặc tài sản tài chính khác. Được phát triển tại Nhật Bản vào thế kỷ 18, đồ thị nến Nhật, còn gọi là “candlestick chart” trong tiếng Anh, đã nhanh chóng trở thành một phần quan trọng của phân tích kỹ thuật. Điều này là do đồ thị nến Nhật không chỉ giúp theo dõi giá cả mà còn mang trong mình nhiều thông tin hữu ích về tâm lý thị trường và dự đoán xu hướng giá trong tương lai.

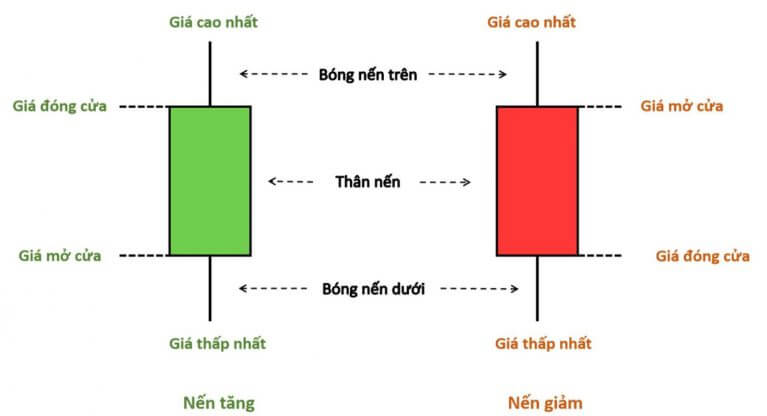

Đồ thị nến Nhật được tạo thành từ các “nến Nhật,” mỗi nến đại diện cho một khoảng thời gian cụ thể trên biểu đồ (ví dụ: 1 ngày, 1 giờ, 15 phút). Mỗi nến Nhật bao gồm hai phần chính: thân nến (candle body) và bóng nến (candle wick). Thân nến mô tả phạm vi giá mở và đóng trong khoảng thời gian đó, trong khi bóng nến hiển thị phạm vi giá tối đa và tối thiểu trong khoảng thời gian đó. Sự kết hợp giữa thân nến và bóng nến tạo ra mô hình nến độc đáo, mỗi mô hình này có ý nghĩa và dự đoán riêng.

Ứng dụng của Đồ thị nến Nhật trong chứng khoán

1, Dự đoán xu hướng thị trường:

Đồ thị nến Nhật cho phép nhà đầu tư và nhà giao dịch nhận biết xu hướng thị trường hiện tại và tiềm năng xu hướng sắp tới. Các mô hình nến thường xuất hiện trước khi thị trường thay đổi hướng, giúp người sử dụng dự đoán các sự kiện quan trọng như đảo chiều hay tiếp tục xu hướng hiện tại.

2, Phân tích tâm lý thị trường:

Đồ thị nến Nhật cung cấp thông tin về tâm lý thị trường thông qua màu sắc và hình dáng của các nến. Nếu thị trường đang ổn định, các nến thường có thân dài và ít bóng nến. Tuy nhiên, khi tâm lý thị trường thay đổi, có thể xuất hiện các mô hình nến đặc biệt (như nến Doji hoặc nến Pin Bar), cho biết sự không chắc chắn và xung đột trong tâm lý của người giao dịch.

3, Xác định điểm mua và bán:

Đồ thị nến Nhật cung cấp tín hiệu quan trọng để xác định thời điểm mua và bán. Các mô hình nến như Bullish Engulfing (nến ủng hộ), Bearish Engulfing (nến áp đảo), và Hammer (nến búa) có thể giúp xác định các điểm mua và bán tiềm năng.

4, Quản lý rủi ro:

Bằng cách sử dụng đồ thị nến Nhật, nhà đầu tư có thể xác định các mức hỗ trợ và kháng cự quan trọng, từ đó quản lý rủi ro và thiết lập các mức stop-loss hiệu quả.

Trong tổng hợp, đồ thị nến Nhật không chỉ là một công cụ mạnh mẽ trong phân tích kỹ thuật, mà còn là một nguồn thông tin quý báu giúp người giao dịch hiểu rõ hơn về tâm lý thị trường và đưa ra các quyết định đầu tư thông minh. Việc nắm vững và áp dụng hiệu quả đồ thị nến Nhật có thể giúp bạn trở thành một nhà đầu tư thành công trong thị trường chứng khoán.

Khái niệm cơ bản về đồ thị nến Nhật

Định nghĩa và xuất xứ của đồ thị nến Nhật

Đồ thị nến Nhật, hay còn gọi là candlestick chart, là một hình thức phân tích kỹ thuật được sử dụng rộng rãi trong giao dịch chứng khoán, ngoại hối và thị trường tài chính khác. Phương pháp này đã xuất hiện tại Nhật Bản vào thế kỷ 18 và đã phát triển từ thời kỳ Edo. Xuất phát ban đầu từ thị trường gạo Nhật Bản, đồ thị nến Nhật đã nhanh chóng lan rộng ra các thị trường tài chính toàn cầu và trở thành một công cụ quan trọng trong việc đánh giá biến động giá.

Cấu trúc đồ thị nến Nhật thể hiện dữ liệu giá trong khoảng thời gian cụ thể và cho phép người sử dụng dễ dàng nhận biết sự biến động giá trong thời gian đó. Mỗi nến Nhật trên đồ thị bao gồm hai phần chính: thân nến (candle body) và bóng nến (candle wick).

Cấu trúc cơ bản của đồ thị nến Nhật

Thân nến (Candle Body):

Thân nến biểu thị phạm vi giá mở và đóng của một tài sản trong khoảng thời gian cụ thể. Thân nến thường được thể hiện dưới dạng một hình chữ nhật, với đoạn ngang nối giá mở và đóng. Nếu giá đóng cao hơn giá mở, thân nến thường được vẽ màu xanh lá cây hoặc màu trắng, thể hiện sự tăng giá. Ngược lại, nếu giá đóng thấp hơn giá mở, thân nến thường được vẽ màu đỏ hoặc màu đen, thể hiện sự giảm giá.

Bóng nến (Candle Wick):

Bóng nến là các đường thẳng đứng mỏng ở cả hai phía của thân nến. Bóng nến đại diện cho phạm vi giá tối đa và tối thiểu trong khoảng thời gian đó. Bóng nến trên đỉnh thân nến cho biết giá cao nhất mà tài sản đã đạt trong khoảng thời gian đó, trong khi bóng nến dưới đáy thân nến cho biết giá thấp nhất.

Thuật ngữ phân tích kỹ thuật của đồ thị nến Nhật:

Candlestick: nến hay còn gọi là nến Nhật

Body: thân nến

Wick hoặc Shadow: dây nến (một số tài liệu gọi là bóng nến)

Upper wick: dây nến trên

Lower wick: dây nến dưới

Ý nghĩa của mỗi phần trong nến Nhật

Thân nến:

- Thân nến dài và màu xanh lá cây hoặc trắng thể hiện sự tăng giá mạnh trong khoảng thời gian đó.

- Thân nến dài và màu đỏ hoặc đen thể hiện sự giảm giá mạnh trong khoảng thời gian đó.

- Thân nến ngắn thể hiện sự biến động giá yếu hoặc tích luỹ.

Bóng nến:

- Bóng nến dài phía trên thân nến (trên cùng) và dưới thân nến (dưới cùng) cho thấy áp lực mua và bán mạnh, và có thể dự đoán sự đảo chiều của xu hướng.

- Bóng nến ngắn thể hiện áp lực mua bán yếu và thị trường có thể đang trong giai đoạn bất định.

Hiểu rõ cấu trúc và ý nghĩa của từng phần trong nến Nhật là quan trọng để phân tích và đưa ra dự đoán về biến động giá trong tương lai. Trong phần tiếp theo, chúng ta sẽ tìm hiểu cách đọc đồ thị nến Nhật và áp dụng chúng trong giao dịch thực tế.

Cách đọc đồ thị nến Nhật

Biểu đồ đồ thị nến Nhật và các thành phần chính

Để hiểu cách đọc đồ thị nến Nhật, chúng ta cần xem xét cấu trúc của biểu đồ và các thành phần quan trọng sau:

Biểu đồ nến Nhật (Candlestick Chart): Biểu đồ nến Nhật là một biểu đồ hiển thị biến động giá của một tài sản tài chính (chẳng hạn như cổ phiếu) trong khoảng thời gian cụ thể. Mỗi cây nến trên biểu đồ thể hiện thông tin về giá mở, giá đóng, giá cao nhất và giá thấp nhất trong khoảng thời gian đó.

Thân nến (Candle Body): Thân nến là phần dày hơn của cây nến và thể hiện sự khác biệt giữa giá mở và giá đóng. Nếu thân nến màu xanh lá cây hoặc trắng, nghĩa là giá đóng cao hơn giá mở, và thị trường có thể đang trong xu hướng tăng. Nếu thân nến màu đỏ hoặc đen, nghĩa là giá đóng thấp hơn giá mở, và thị trường có thể đang trong xu hướng giảm.

Bóng nến (Candle Wick): Bóng nến là các đường thẳng mỏng ở cả hai phía của thân nến. Bóng nến trên thể hiện giá cao nhất mà tài sản đạt được trong khoảng thời gian đó, trong khi bóng nến dưới cho biết giá thấp nhất. Bóng nến có thể thể hiện áp lực mua bán trong thời gian đó.

Các mô hình đồ thị nến Nhật phổ biến

Các mô hình đồ thị nến Nhật (candlestick patterns) phổ biến là một phần quan trọng của phân tích kỹ thuật trong giao dịch chứng khoán, ngoại hối, và thị trường tài chính khác. Những mô hình này được hình thành từ sự kết hợp của các nến Nhật trên biểu đồ và cung cấp tín hiệu cho nhà giao dịch về sự thay đổi trong tâm lý thị trường và tiềm năng xu hướng giá sắp tới.

Trong phần này, chúng ta sẽ tìm hiểu về các mô hình đồ thị nến Nhật phổ biến và cách chúng có thể được sử dụng trong quá trình giao dịch.

Mô hình đảo chiều (Reversal Patterns):

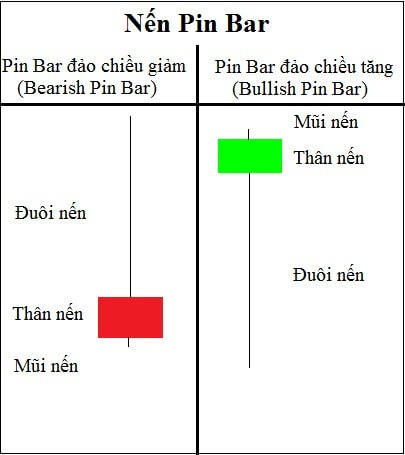

Mô hình nến Pin Bar:

Đặc điểm: Nến Pin Bar có thân rất ngắn và bóng dài tại một trong hai phía. Thân nến thường nằm ở phía đối diện của bóng dài.

Ý nghĩa: Nến Pin Bar ngược màu thường xuất hiện sau một đợt tăng giá hoặc giảm giá và có thể là dấu hiệu của sự đảo chiều tiềm năng. Nếu nến Pin Bar xuất hiện sau một đợt tăng giá, nó có thể là tín hiệu bán. Nếu xuất hiện sau một đợt giảm giá, nó có thể là tín hiệu mua.

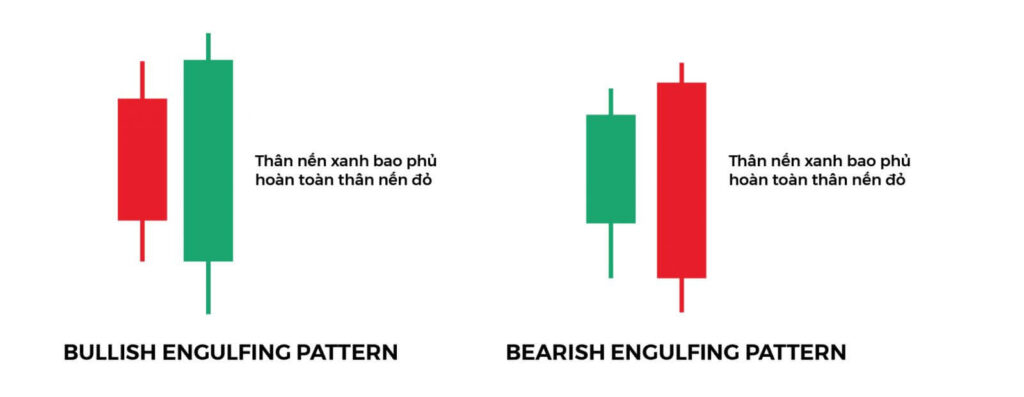

Mô hình nến Engulfing:

Đặc điểm: Mô hình Engulfing xuất hiện khi một nến đối diện bao quanh nến trước đó, có thể là Bullish Engulfing (nến ủng hộ) hoặc Bearish Engulfing (nến áp đảo).

Ý nghĩa: Bullish Engulfing xuất hiện sau một đợt giảm giá và có thể là tín hiệu mua. Bearish Engulfing xuất hiện sau một đợt tăng giá và có thể là tín hiệu bán.

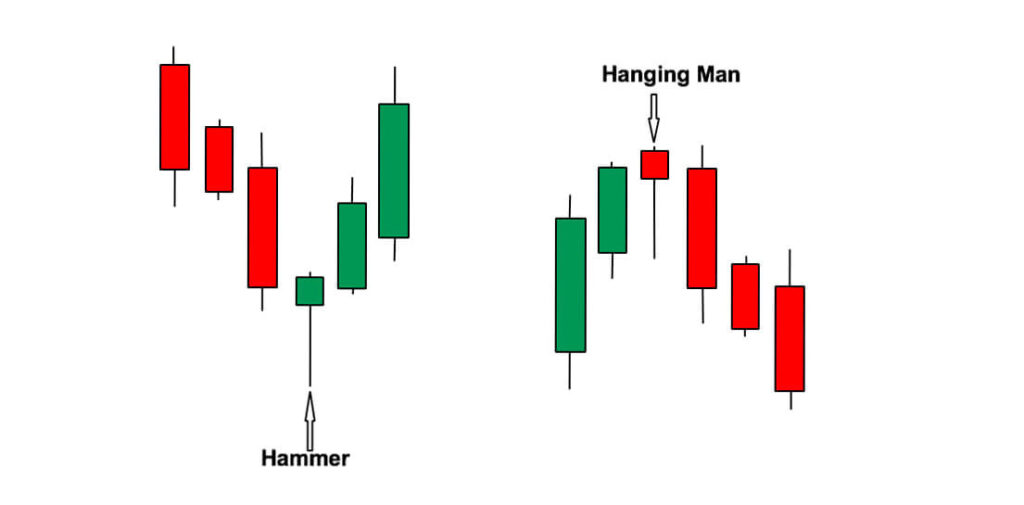

Mô hình nến Hammers và Shooting Stars:

Đặc điểm: Mô hình Hammer có thân nhỏ và bóng dài ở phía trên, trong khi mô hình Shooting Star có thân nhỏ và bóng dài ở phía dưới.

Ý nghĩa: Hammer thường xuất hiện sau một đợt giảm giá và có thể là tín hiệu mua. Shooting Star thường xuất hiện sau một đợt tăng giá và có thể là tín hiệu bán.

Mô hình tiếp tục (Continuation Patterns):

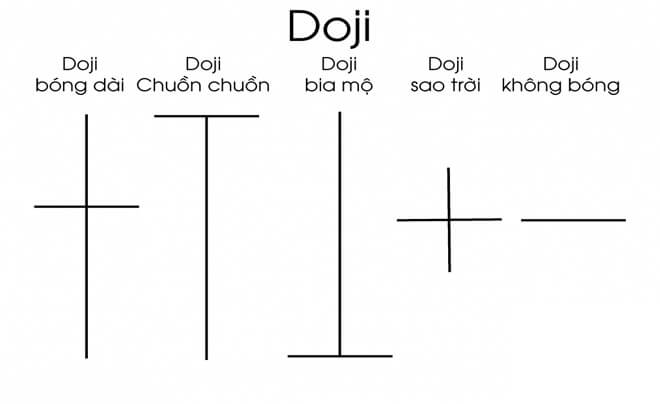

Mô hình nến Doji:

Đặc điểm: Nến Doji có thân rất ngắn và thể hiện sự không chắc chắn trong thị trường, với giá mở và giá đóng gần nhau.

Ý nghĩa: Nến Doji có thể xuất hiện sau một đợt tăng giá hoặc giảm giá và thường thể hiện sự đảo chiều tiềm năng. Tuy nhiên, nó cần được xem xét cùng với các yếu tố khác để đưa ra quyết định giao dịch chính xác.

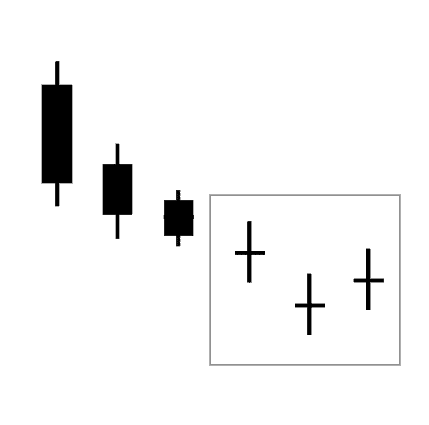

Mô hình nến Tri-Star:

- Đặc điểm: Mô hình Tri-Star xuất hiện khi ba nến Doji liên tiếp xuất hiện trên biểu đồ.

- Ý nghĩa: Mô hình này thể hiện sự không chắc chắn và xung đột trong thị trường và có thể là dấu hiệu của sự đảo chiều hoặc sự tiếp tục của xu hướng hiện tại.

Mô hình đặc biệt (Special Patterns):

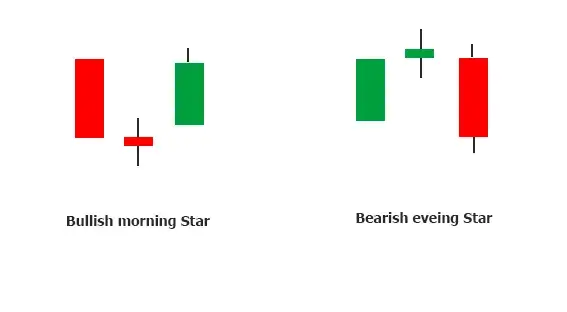

Mô hình nến Morning Star và Evening Star:

Đặc điểm: Mô hình Morning Star bắt đầu bằng một nến giảm giá, sau đó là một nến Doji hoặc một nến Bullish với thân ngắn, và kết thúc bằng một nến tăng giá. Mô hình Evening Star ngược lại.

Ý nghĩa: Morning Star thường là tín hiệu mua, cho thấy sự đảo chiều của xu hướng giảm giá. Evening Star thường là tín hiệu bán, cho thấy sự đảo chiều của xu hướng tăng giá.

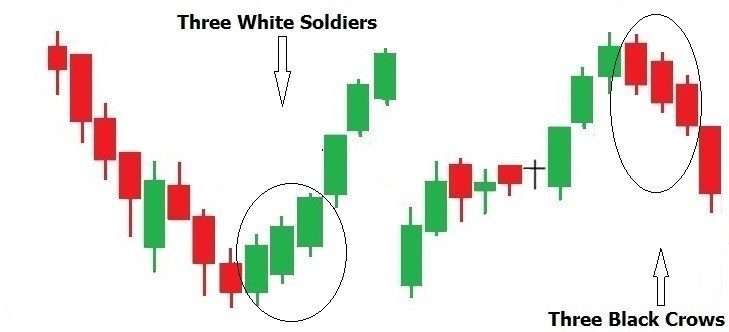

Mô hình nến Three White Soldiers và Three Black Crows:

Đặc điểm: Mô hình Three White Soldiers xuất hiện khi ba nến tăng giá liên tiếp xuất hiện trên biểu đồ, trong khi Three Black Crows xuất hiện khi ba nến giảm giá liên tiếp xuất hiện.

Ý nghĩa: Three White Soldiers thường là tín hiệu mua mạnh, cho thấy sự tăng giá đang mạnh mẽ. Three Black Crows thường là tín hiệu bán mạnh, cho thấy sự giảm giá đang mạnh mẽ.

Mô hình nến trong biểu đồ Heikin-Ashi:

Đặc điểm: Biểu đồ Heikin-Ashi sử dụng các nến đặc biệt với thân thấp và bóng dài. Các mô hình nến trong biểu đồ này bao gồm Heikin-Ashi Doji, Heikin-Ashi Hammer, và nhiều mô hình khác.

Ý nghĩa: Biểu đồ Heikin-Ashi thường được sử dụng để loại bỏ tiếng động và tạo ra các tín hiệu giao dịch dễ đọc hơn.

Tuy nhiên, nhớ rằng việc sử dụng các mô hình đồ thị nến Nhật cần phải được kết hợp với các yếu tố khác trong phân tích kỹ thuật và phân tích thị trường toàn diện. Các tín hiệu từ mô hình nến Nhật không phải lúc nào cũng chính xác, và quản lý rủi ro là rất quan trọng để bảo vệ vốn đầu tư.

Phân tích các tín hiệu giao dịch từ đồ thị nến Nhật

Tín hiệu mua (Long):

Khi một nến Bullish (màu xanh lá cây hoặc trắng) xuất hiện sau một chuỗi nến giảm giá, đây có thể là tín hiệu mua. Điều này thể hiện sự đảo chiều tiềm năng từ sự giảm giá sang sự tăng giá.

Các mô hình Bullish như Engulfing Bullish hoặc Morning Star cũng có thể là tín hiệu mua mạnh.

Tín hiệu bán (Short):

Khi một nến Bearish (màu đỏ hoặc đen) xuất hiện sau một chuỗi nến tăng giá, đây có thể là tín hiệu bán. Điều này thể hiện sự đảo chiều tiềm năng từ sự tăng giá sang sự giảm giá.

Các mô hình Bearish như Engulfing Bearish hoặc Evening Star cũng có thể là tín hiệu bán mạnh.

Sự không chắc chắn (Sideways):

Khi thị trường không rõ ràng về hướng di chuyển, nến Doji hoặc nến với thân ngắn thể hiện sự không chắc chắn. Trong tình huống này, nên xem xét các chỉ báo khác và tình hình thị trường tổng thể trước khi đưa ra quyết định giao dịch

Quản lý rủi ro (Risk Management):

Trong mọi giao dịch, quản lý rủi ro là rất quan trọng. Dùng các mức stop-loss và take-profit cùng với tín hiệu từ đồ thị nến Nhật để xác định mức rủi ro và tiềm năng lợi nhuận.

Tóm lại, việc đọc đồ thị nến Nhật là một phần quan trọng của phân tích kỹ thuật trong giao dịch chứng khoán và tài chính. Tuy nhiên, nó cần được kết hợp với các yếu tố khác như chỉ báo kỹ thuật, tin tức và tình hình thị trường tổng thể để đưa ra quyết định giao dịch thông minh. Chú ý luôn phải được đặt vào quản lý rủi ro để bảo vệ vốn đầu tư.

Ưu điểm của việc sử dụng đồ thị nến Nhật

Đồ thị nến Nhật, với cấu trúc và mô hình độc đáo, mang trong mình một loạt ưu điểm quan trọng khi được sử dụng trong phân tích kỹ thuật và giao dịch chứng khoán. Trong phần này, chúng ta sẽ tìm hiểu về những ưu điểm quan trọng của việc sử dụng đồ thị nến Nhật.

Khả năng dự đoán xu hướng thị trường

Sự hiệu quả trong việc nhận biết xu hướng: Một trong những điểm mạnh lớn nhất của đồ thị nến Nhật là khả năng nhận biết rõ ràng các xu hướng thị trường. Các mô hình nến, như các mô hình “Hammer” (nến búa) hoặc “Bullish Engulfing” (nến ủng hộ), thường xuất hiện trước khi xu hướng đảo chiều hoặc tiếp tục. Nhà giao dịch có thể sử dụng chúng để dự đoán sự thay đổi trong động thái của thị trường.

Xác định điểm vào và ra khỏi thị trường: Đồ thị nến Nhật cung cấp tín hiệu rõ ràng cho các điểm mua và bán tiềm năng. Khi một mô hình nến phù hợp xuất hiện, nhà giao dịch có thể xác định điểm vào thị trường với nguy cơ thấp hơn và tiềm năng lợi nhuận cao hơn.

Phân tích xu hướng dài hạn và ngắn hạn: Đồ thị nến Nhật có thể áp dụng cho nhiều thời gian khung khác nhau, từ các biểu đồ ngắn hạn như 15 phút đến biểu đồ dài hạn như hàng ngày hoặc hàng tuần. Điều này cho phép nhà giao dịch nắm bắt cả các xu hướng ngắn hạn và dài hạn trong thị trường.

Sự linh hoạt và khả năng áp dụng trong nhiều thời gian khung

Áp dụng cho nhiều thị trường: Đồ thị nến Nhật không chỉ dành riêng cho thị trường chứng khoán mà còn áp dụng cho nhiều loại tài sản tài chính khác nhau như ngoại hối, hàng hóa và tiền điện tử. Điều này làm cho nó trở thành một công cụ đa dạng trong giao dịch.

Khả năng sử dụng cho nhiều thời gian khung: Đồ thị nến Nhật có thể sử dụng trên các biểu đồ với thời gian khung khác nhau. Người giao dịch có thể áp dụng chúng trên biểu đồ ngắn hạn để giao dịch intraday hoặc trên biểu đồ dài hạn để đánh giá xu hướng dài hạn.

Kết hợp với các công cụ khác: Đồ thị nến Nhật có thể kết hợp với các chỉ báo kỹ thuật và công cụ phân tích kỹ thuật khác nhau để cung cấp thông tin mạnh mẽ hơn. Ví dụ, người giao dịch có thể sử dụng đồ thị nến Nhật cùng với đường trung bình động (moving averages) hoặc chỉ báo RSI (Relative Strength Index) để xác định điểm vào và ra khỏi thị trường.

Dễ dàng nhận biết tín hiệu giao dịch

Mô hình nến rõ ràng: Các mô hình nến trên đồ thị nến Nhật thường rất rõ ràng và dễ dàng nhận biết. Ngay cả đối với những người mới bắt đầu, việc xác định các mô hình như “Doji,” “Hanging Man,” hoặc “Shooting Star” có thể thực hiện một cách tương đối dễ dàng.

Tín hiệu nhanh chóng: Các mô hình nến Nhật thường xuất hiện nhanh chóng và cung cấp tín hiệu giao dịch trong thời gian ngắn. Điều này cho phép người giao dịch phản ứng nhanh với biến động thị trường và đưa ra quyết định trong thời gian thực.

Dễ dàng quản lý rủi ro: Với đồ thị nến Nhật, việc quản lý rủi ro trở nên dễ dàng hơn. Người giao dịch có thể đặt các mức stop-loss và take-profit dựa trên các mô hình nến cụ thể để bảo vệ vốn đầu tư và đảm bảo tiềm năng lợi nhuận.

Trong tổng hợp, đồ thị nến Nhật là một công cụ mạnh mẽ và linh hoạt trong phân tích kỹ thuật và giao dịch tài chính. Khả năng dự đoán xu hướng, tính linh hoạt và khả

năng nhận biết tín hiệu giao dịch là những điểm mạnh khiến cho đồ thị nến Nhật trở thành công cụ ưa thích của nhiều nhà giao dịch trên khắp thế giới. Tuy nhiên, nhớ rằng việc sử dụng đồ thị nến Nhật cần kết hợp với kiến thức và phân tích thị trường toàn diện, và luôn luôn quản lý rủi ro một cách cẩn trọng.

Cách áp dụng đồ thị nến Nhật trong giao dịch chứng khoán

Sử dụng đồ thị nến Nhật để xác định điểm mua và bán

Sử dụng đồ thị nến Nhật để xác định điểm mua và bán là một trong những ứng dụng quan trọng nhất của phân tích kỹ thuật. Dưới đây là một số cách bạn có thể áp dụng đồ thị nến Nhật trong giao dịch chứng khoán:

Xác định xu hướng chung: Trước khi xác định điểm mua và bán, bạn cần biết xu hướng chung của thị trường. Các mô hình nến Nhật thường được sử dụng để xác định sự đảo chiều của xu hướng hoặc sự tiếp tục của nó. Nếu thị trường đang trong xu hướng tăng, bạn có thể tập trung vào các mô hình nến Bullish để tìm điểm mua. Ngược lại, nếu thị trường đang trong xu hướng giảm, bạn nên tìm các mô hình nến Bearish để xác định điểm bán.

Sử dụng mô hình đảo chiều: Khi bạn nhận thấy một mô hình nến đảo chiều như Pin Bar, Hammer, hoặc Engulfing, đó có thể là tín hiệu để bạn xác định điểm mua hoặc bán. Ví dụ, nếu bạn thấy một mô hình Hammer sau một đợt giảm giá, điều này có thể cho thấy sự đảo chiều tiềm năng và bạn có thể xem xét mở một vị trí mua.

Sử dụng mô hình tiếp tục: Các mô hình nến Nhật tiếp tục thường cho thấy xu hướng hiện tại sẽ tiếp tục. Ví dụ, một mô hình nến Bullish trong một xu hướng tăng có thể là một tín hiệu để mở vị trí mua để tham gia vào xu hướng đó.

Kết hợp với các chỉ báo kỹ thuật khác: Để tăng độ chính xác của tín hiệu từ đồ thị nến Nhật, bạn có thể kết hợp chúng với các chỉ báo kỹ thuật khác như đường trung bình động (moving averages), MACD (Moving Average Convergence Divergence), RSI (Relative Strength Index), và nhiều chỉ báo khác. Khi các tín hiệu từ các công cụ này kết hợp với nhau, chúng có thể tạo ra một tín hiệu mua hoặc bán mạnh hơn.

Xác định điểm vào và ra khỏi thị trường: Đồ thị nến Nhật cung cấp cho bạn thông tin về cả điểm vào và ra khỏi thị trường. Khi bạn mở một vị trí mua dựa trên một tín hiệu từ đồ thị nến, bạn có thể sử dụng một mức stop-loss để quản lý rủi ro và một mức take-profit để xác định mục tiêu lợi nhuận.

Quản lý rủi ro và kế hoạch giao dịch dựa trên đồ thị nến Nhật

Quản lý rủi ro:

Sử dụng stop-loss: Một trong những quy tắc quan trọng nhất trong giao dịch là sử dụng stop-loss. Dựa trên tín hiệu từ đồ thị nến Nhật, bạn có thể đặt mức stop-loss tại một vị trí an toàn để bảo vệ vốn đầu tư. Nếu thị trường di chuyển ngược lại dự đoán của bạn, stop-loss sẽ giúp bạn thoát ra khỏi vị trí với thiệt hại hạn chế.

Kích thước lệnh hợp lý: Xác định kích thước lệnh dựa trên vốn bạn có và mức độ rủi ro bạn sẵn sàng chấp nhận. Tránh mở lệnh quá lớn mà có thể đe dọa vốn của bạn.

Sử dụng quản lý rủi ro tỷ lệ cố định: Một quy tắc quản lý rủi ro phổ biến là sử dụng tỷ lệ cố định cho mỗi giao dịch, ví dụ như 1-2% của tổng vốn giao dịch cho mỗi lệnh. Điều này đảm bảo rằng bạn không sẽ mất hết vốn nếu có nhiều giao dịch thất bại liên tiếp.

Kế hoạch giao dịch:

Xác định mục tiêu lợi nhuận: Trước khi mở một vị trí giao dịch, hãy xác định mục tiêu lợi nhuận của bạn. Dựa trên tín hiệu từ đồ thị nến Nhật, bạn có thể xác định mức giá mục tiêu mà bạn muốn đạt được.

Tính toán tỷ lệ rủi ro/tiềm năng lợi nhuận: Trước khi mở lệnh, bạn cần tính toán tỷ lệ rủi ro/tiềm năng lợi nhuận để đảm bảo rằng tiềm năng lợi nhuận của bạn đủ lớn so với rủi ro bạn đang chấp nhận.

Thực hiện theo kế hoạch: Khi bạn đã xác định mục tiêu và tỷ lệ rủi ro/tiềm năng lợi nhuận, hãy tuân thủ kế hoạch của bạn. Điều này bao gồm việc đặt lệnh stop-loss và take-profit, và không nên thay đổi kế hoạch của bạn dựa trên cảm xúc hoặc tình hình thị trường.

Đánh giá và cải thiện: Sau mỗi giao dịch, hãy đánh giá kết quả và học hỏi từ các quyết định của bạn. Điều này giúp bạn cải thiện kỹ năng giao dịch và tối ưu hóa kế hoạch của mình trong tương lai.

Thời gian khung thích hợp cho việc sử dụng đồ thị nến Nhật

Khi sử dụng đồ thị nến Nhật, thời gian khung (timeframe) đóng vai trò quan trọng trong quá trình phân tích. Dưới đây là một số lưu ý về thời gian khung:

Ngắn hạn vs. Dài hạn:

Thời gian khung ngắn hạn: Thời gian khung như 15 phút, 30 phút, hoặc 1 giờ thường được sử dụng cho giao dịch intraday hoặc ngắn hạn. Điều này cho phép bạn xem chi tiết hơn về biến động ngắn hạn của thị trường và tìm các cơ hội giao dịch ngắn hạn.

Thời gian khung dài hạn: Thời gian khung hàng ngày hoặc hàng tuần thường được sử dụng cho giao dịch dài hạn hoặc đầu tư. Thời gian khung này giúp bạn xác định xu hướng dài hạn và tìm các điểm vào và ra dựa trên xu hướng đó.

Xác định thời gian khung phù hợp:

Khiến thị trường cân đối: Nếu bạn đang tìm kiếm các cơ hội giao dịch ngắn hạn, sử dụng thời gian khung ngắn hạn có thể hữu ích hơn. Tuy nhiên, hãy lưu ý rằng thời gian khung ngắn hạn có thể đầy biến động và có nhiều tiếng động, đòi hỏi bạn phải theo dõi thị trường thường xuyên hơn.

Xác định xu hướng dài hạn: Nếu bạn quan tâm đến đầu tư dài hạn, sử dụng thời gian khung dài hạn để xác định xu hướng chung của thị trường. Điều này giúp bạn đưa ra quyết định đầu tư dựa trên tầm nhìn dài hạn hơn.

Hạn chế và sai lầm thường gặp khi áp dụng đồ thị nến Nhật

Mặc dù đồ thị nến Nhật là một công cụ mạnh mẽ trong giao dịch chứng khoán, nhưng cũng có những hạn chế và sai lầm phổ biến mà người giao dịch cần phải nhận biết:

Sai lầm trong đánh giá tín hiệu: Một sai lầm thường gặp là đánh giá một mô hình nến cụ thể mà không xem xét ngữ cảnh toàn bộ thị trường. Các mô hình nến Nhật nên được xem xét cùng với các yếu tố khác như khối lượng giao dịch, tin tức, và chỉ báo kỹ thuật.

Thời gian khung không phù hợp: Chọn thời gian khung không phù hợp với chiến lược giao dịch của bạn có thể dẫn đến sai lầm. Nếu bạn đang giao dịch dài hạn nhưng sử dụng thời gian khung ngắn hạn, bạn có thể bị xao lỗ.

Không sử dụng các công cụ bổ sung: Đồ thị nến Nhật nên được kết hợp với các công cụ khác như đường trung bình động, chỉ báo RSI, hay MACD để tăng độ chính xác của tín hiệu giao dịch.

Quản lý rủi ro không hiệu quả: Quản lý rủi ro là yếu tố quan trọng trong giao dịch, và nếu không được thực hiện cẩn thận, bạn có thể mất vốn nhanh chóng. Sai lầm thường gặp là không đặt stop-loss hoặc đặt mức stop-loss quá gần vị trí mua, khiến cho giao dịch dễ bị đánh cắp lợi nhuận.

Mất kiên nhẫn và tâm lý yếu: Giao dịch dựa trên đồ thị nến Nhật đòi hỏi kiên nhẫn và tâm lý mạnh mẽ. Một sai lầm thường gặp là rút lui khỏi giao dịch quá sớm hoặc mở lệnh quá nhiều giao dịch trong một thời gian ngắn mà không có lý do cơ bản.

Không luôn luôn tuân thủ kế hoạch: Giao dịch dựa trên cảm xúc thay vì tuân thủ kế hoạch là một sai lầm lớn. Người giao dịch cần phải tự kiểm soát và tuân thủ kế hoạch giao dịch của mình một cách nghiêm ngặt.

Kết luận sử dụng nến Nhật trong chứng khoán

Trong bài viết này, chúng ta đã khám phá sâu hơn về đồ thị nến Nhật và cách áp dụng nó trong giao dịch chứng khoán. Chúng ta đã tìm hiểu về cấu trúc cơ bản của đồ thị nến Nhật, ý nghĩa của từng phần trong nến Nhật, và các mô hình đồ thị nến Nhật phổ biến. Chúng ta cũng đã tìm hiểu cách đọc đồ thị nến Nhật và phân tích các tín hiệu giao dịch từ đó.

Hiểu và sử dụng đồ thị nến Nhật trong chứng khoán

Hiểu và sử dụng đồ thị nến Nhật trong giao dịch chứng khoán có thể giúp bạn:

- Xác định xu hướng thị trường.

- Xác định điểm mua và bán.

- Quản lý rủi ro hiệu quả.

- Tối ưu hóa kế hoạch giao dịch của bạn.

- Nắm bắt các cơ hội giao dịch.

Tuy nhiên, cần nhớ rằng việc giao dịch không bao giờ là một công việc dễ dàng và an toàn. Đòi hỏi kiên nhẫn, học hỏi liên tục và tuân thủ kế hoạch giao dịch. Đồ thị nến Nhật chỉ là một công cụ trong hộp công cụ của bạn và nên được sử dụng kết hợp với các phương pháp và công cụ khác để đảm bảo sự thành công trong giao dịch chứng khoán.

Tài liệu tham khảo

Dưới đây là danh sách tài liệu tham khảo có thể được sử dụng để nghiên cứu thêm về đồ thị nến Nhật và phân tích kỹ thuật trong giao dịch chứng khoán:

- Nison, Steve. (1991). “Japanese Candlestick Charting Techniques.” Prentice Hall.

- Morris, Gregory L. (2006). “Candlestick Charting Explained: Timeless Techniques for Trading Stocks and Futures.” McGraw-Hill Education.

- Bulkowski, Thomas N. (2008). “Encyclopedia of Candlestick Charts.” Wiley.

- Pring, Martin J. (2002). “Technical Analysis Explained: The Successful Investor’s Guide to Spotting Investment Trends and Turning Points.” McGraw-Hill Education.