Lý thuyết sóng Elliott là gì?

Lý thuyết sóng Elliott là một trong những công cụ phân tích kỹ thuật phổ biến trong lĩnh vực tài chính. Nó dựa trên ý tưởng rằng thị trường tài chính không phải luôn diễn ra một cách ngẫu nhiên, mà thường tuân theo các chu kỳ và mô hình cụ thể. Lý thuyết này được sáng lập bởi Ralph Nelson Elliott vào thập kỷ 1930 và đã trở thành một trong những công cụ quan trọng để dự đoán xu hướng giá và tạo lợi nhuận trong thị trường tài chính.

Lý thuyết sóng Elliott xem xét sự biến đổi của giá cả thông qua các chuỗi sóng tăng và sóng chỉnh. Nó giúp nhà đầu tư và trader biết các mô hình tiềm năng trong sự biến động giá cả và đưa ra các quyết định dựa trên sự hiểu biết về cấu trúc sóng.

Lý thuyết sóng Elliott sẽ triển khai đào sâu hơn vào phân tích kỹ thuật nhưng vẫn đảm bảo nền tảng của lý thuyết cơ sở Dow. Lý thuyết sóng Elliott, tác giả R.N. Elliott khảng định rằng hiệu ứng đám đông luôn hành xử theo một xu hướng lên xuống khá rõ rệt. Dựa vào sự lên xuống và sự bầy đàn này, Elliott đã phát triển và đúc kết ra một trật tự lên xuống của giá cả theo một nguyên tắc nhất định.

Nguyên tắc này dựa trên các sóng lên xuống của giá cả theo một thứ tự có thể dự đoán được. Chúng ta gọi đó là các sóng Elliott. Nếu các bạn đã đi sâu vào phân tích kỹ thuật và tin tưởng vào phương pháp phân tích này thì hãy nghiên cứu kỹ lý thuyết sóng Elliott.

Sẽ cùng bạn đào sâu nghiên cứu một lý thuyết cực kỳ hấp dẫn mà nếu bất kỳ một nhà phân tích kỹ thuật nào không biết đến nó thì chỉ có thể là một nhà đầu tư bình thường, không đủ để gọi là nhà phân tích kỹ thuật, bởi vì lý thuyết Dow cùng với lý thuyết sóng Elliot là những gì nền tảng và cơ bản nhất của trường phái phân tích kỹ thuật.

Người sáng lập – Ralph Nelson Elliott

Ralph Nelson Elliott, một kỹ sư người Mỹ, là người sáng lập lý thuyết sóng Elliott. Ông đã phát triển lý thuyết này dựa trên quan sát của mình về sự biến đổi của giá cả trên thị trường tài chính trong suốt nhiều năm. Elliott đã công bố công trình nổi tiếng của mình, “The Wave Principle,” vào năm 1938. Ông đã tóm tắt các nguyên tắc cơ bản của lý thuyết sóng Elliott và nhấn mạnh rằng thị trường tài chính không phải luôn luân phiên và không có trật tự.

Ý nghĩa và ứng dụng của lý thuyết sóng Elliott trong tài chính

Lý thuyết sóng Elliott có ý nghĩa quan trọng trong tài chính vì nó giúp nhà đầu tư và giao dịch viên:

Dự đoán xu hướng giá: Lý thuyết sóng Elliott cho phép nhận biết được khi nào thị trường đang trong giai đoạn tăng giá và khi nào là giai đoạn giảm giá. Điều này giúp người đầu tư đưa ra quyết định thông minh về việc mua vào hoặc bán ra.

Phát hiện điểm bắt đầu và kết thúc của sóng sóng: Nó giúp xác định được đỉnh và đáy của sóng sóng, từ đó người đầu tư có thể dự đoán được khi nào giá cả có thể thay đổi hướng đi.

Quản lý rủi ro và tạo lợi nhuận: Lý thuyết sóng Elliott cung cấp các mô hình sóng sóng và sóng chỉnh, giúp người đầu tư định rõ điểm stop-loss và take-profit, từ đó tối ưu hóa quản lý rủi ro và tạo ra lợi nhuận.

Hiểu sâu hơn về tâm lý thị trường: Lý thuyết sóng Elliott cũng liên quan đến tâm lý của thị trường. Khi nhà đầu tư hiểu rõ các sóng sóng và sóng chỉnh, họ có thể dự đoán được cảm xúc của thị trường, giúp họ đưa ra quyết định thông minh trong tình hình thị trường cụ thể.

Trong bài viết tiếp theo, chúng ta sẽ tìm hiểu sâu hơn về cơ sở lý thuyết của sóng Elliott và cách áp dụng nó trong thực tế tài chính.

Cơ sở Lý thuyết sóng Elliott

Phân tích sóng và cấu trúc sóng

Sóng chính và sóng điều chỉnh

Nếu chưa tìm hiểu lý thuyết Dow mà đi sâu vào lý thuyết sóng Elliott thì bạn giống như là học lớp 2 mà chưa học lớp 1 vậy. Mọi thứ sẽ rất mơ hồ và ngờ vực. Lý thuyết Dow chỉ ra xu hướng chính, trong xu hướng chính lại chia ra các xu hướng thứ cấp. Lý thuyết Dow cũng chỉ ra những điều chỉnh của xu hướng thứ cấp trong xu hướng chính.

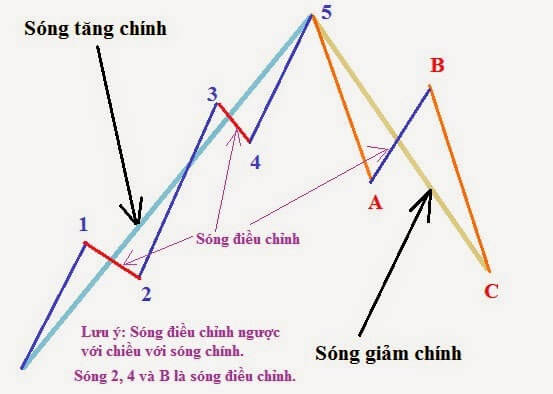

Lý thuyết sóng Elliott sẽ gọi tên cụ thể các xu hướng thứ cấp và các xu hướng nhỏ hơn của các xu hướng thứ cấp để làm mọi vấn đề trở nên rõ ràng hơn. Lý thuyết sóng Elliott cơ bản đưa ra 5 sóng cho xu hướng lớn và 3 sóng cho xu hướng điều chỉnh. Vậy chúng ta tạm hiểu 5-3 là cặp số cơ bản của lý thuyết sóng Elliott. Sẽ cùng bạn chỉ ra cụ thể hơn về cặp số 5-3 này.

Chúng ta vừa đề cặp đến cặp số 5-3 của Elliott: 5 sóng chính và 3 sóng điều chỉnh. Giờ chúng ta phân tích rõ hơn về 5 sóng chính. Chúng ta sẽ gọi tên các sóng chính là: 1,2,3,4 và 5. Chúng ta gọi tên 3 sóng điều chỉnh là a,b, và c.

Vậy cơ bản chúng ta sẽ có đồ thị sóng Elliott cơ bản nhất dựa theo lý thuyết Dow như sau:

Lý thuyết sóng Elliott giới thiệu hai loại sóng: sóng chính và sóng điều chỉnh.

- Sóng chính (Impulse Waves): Đây là các sóng diễn ra trong hướng chính của xu hướng. Trong chu kỳ tăng giá, sóng sóng sẽ là các sóng tăng (1, 3 và 5), trong khi trong chu kỳ giảm giá, sóng sóng sẽ là các sóng giảm (1, 3 và 5). Sóng sóng thể hiện sự mạnh mẽ của xu hướng và thường kéo dài lâu hơn.

- Sóng điều chỉnh (Corrective Waves): Sóng chỉnh xuất hiện giữa các sóng sóng để hiệu chỉnh giá cả và thường được biểu diễn bởi các sóng (2 và 4 trong sóng sóng tăng giá hoặc 2 và 4 trong sóng sóng giảm giá). Sóng chỉnh thể hiện sự điều chỉnh tạm thời của thị trường trước khi xu hướng chính tiếp tục.

Theo lý thuyết Dow, ta có sóng tăng chính và sóng giảm chính. Sóng tăng chính chúng ta chia làm 5 sóng 1,2,3,4 và 5. Còn sóng giảm chính ta chia làm 3 sóng A, B và C. Theo lý thuyết Dow, chúng ta gọi các sóng 1,2,3,4,5,A,B và C là các sóng thứ cấp. Tuy nhiên chúng ta cũng có thể gọi 1,2,3,4,5,A,B và C trên hình vẽ là các sóng dài hạn.

Trong các sóng dài hạn này thì có sóng 2, sóng 4 và sóng B là các sóng điều chỉnh vì các sóng này đi ngược hướng với xu hướng chính. 1 sóng dài hạn lại chia ra thành 5 hoặc 3 sóng trung hạn và 1 sóng trung hạn lại chia ra thành 5 hoặc 3 sóng ngắn hạn. Để biết chia ra thành 5 sóng nhỏ hơn hay chia thành 3 sóng nhỏ hơn chúng ta lại xem xét sóng bị chia có phải là sóng điều chỉnh trong xu hướng lớn hơn không.

Nếu là sóng điều chỉnh thì chia làm 3 sóng A, B, C. Nếu không phải là sóng điều chỉnh thì chia làm 5 sóng 1,2,3,4,5. Như vậy các sóng dài hạn 1,3,5,A,C được chia làm 5 sóng; các sóng dài hạn điều chỉnh 2,4,B được chia làm 3 sóng a,b,c. Và chúng ta có các sóng trung hạn như hình vẽ bên dưới. Đếm các sóng trung hạn chúng ta có như sau: 12345abc12345abc12345, 12345abc12345.

Trên đồ thị chúng ta cũng chia ra các sóng ngắn hạn dựa vào các sóng trung hạn và dài hạn. Khi đó sóng trung hạn là sóng bị chia và sóng dài hạn được xem là xu hướng chính. Nếu sóng trung hạn nào ngược hướng với sóng dài hạn thì được xem là sóng trung hạn điều chỉnh và chỉ chia ra làm 3 sóng ngắn hạn. Còn các sóng trung hạn cùng hướng với sóng dài hạn thì được chia ra làm 5 sóng ngắn hạn. Nhìn hình trên chúng ta có cách chia sóng ngắn hạn.

Và cứ thế chúng ta có thể chia các sóng ngắn hạn thành 5 hoặc 3 sóng nhỏ hơn nữa nếu muốn. Đó là lý thuyết nền tảng nhất của lý thuyết sóng Elliott. Chúng ta có thể áp dụng lý thuyết này

vào phân tích thị trường chứng khoán.

6 nguyên tắc chia sóng mà chúng ta cần phải nhớ như sau:

1. Đáy sóng 2 không được hồi về bằng hoặc hơn đợt tăng của sóng 1.

2. Trong 3 sóng 1,3 và 5 thì sóng 3 không được là sóng ngắn nhất.

3. Sóng 1 và sóng 4 không được có vùng giá chung.

4. Điểm cuối sóng 3 phải đi xa hơn điểm cuối sóng 1 và điểm cuối sóng 5 phải đi xa hơn điểm cuối sóng 3.

5. Nếu sóng 3 là sóng dài nhất thì sóng 1 và sóng 5 sẽ tương đương hoặc bằng nhau

6. Nếu sóng 2 tăng/giảm nhẹ hoặc sideway thì sóng 4 tăng/giảm mạnh. Nếu sóng 2 tăng/giảm mạnh thì sóng 4 tăng/giảm nhẹ hoặc sideway.

Quy luật của lý thuyết sóng Elliott

Một trong những nguyên tắc cơ bản của lý thuyết sóng Elliott là rằng thị trường diễn ra trong chu kỳ có cấu trúc sóng tăng và sóng chỉnh. Theo lý thuyết này, một chu kỳ hoàn chỉnh bao gồm năm sóng tăng và ba sóng chỉnh. Cụ thể:

- Sóng tăng (1, 3 và 5): Các sóng tăng diễn ra trong hướng chính của xu hướng. Sóng tăng 1 là sóng khởi đầu, sóng tăng 3 thường là sóng mạnh nhất và sóng tăng 5 là sóng cuối cùng của chu kỳ.

- Sóng chỉnh (2 và 4): Các sóng chỉnh xuất hiện giữa các sóng sóng để hiệu chỉnh giá cả. Chúng có thể là sóng chỉnh ba (ABC) hoặc sóng chỉnh ba mở rộng (ABCDE).

Phân sóng Elliott dựa vào MA và Fibonacci

Để đọc được bài viết này đầu tiên bạn phải đọc bài viết lý thuyết sóng Elliott để biết về các con sóng trong một xu hướng. Bài viết này thiên về ứng dụng lý thuyết để chia sóng, đếm sóng trên thực tế.

1. Để phân chia sóng đầu tiên ta cũng đi từ tổng quát đến chi tiết. Tức là chúng ta sẽ phân tích sóng Elliott ở các đồ thị của các thị trường lớn trên thế giới như Dow Jones, S&P500, Nasdaq, Shanghai, Nikkei v.v…, các đồ thị này phải lần lượt xác nhận lẫn nhau theo lý thuyết Dow. Về xu hướng ngắn hạn và trung hạn, các đồ thị có thể lệch pha nhau về thời gian và một vài con sóng, nhưng về dài hạn các đồ thị phải đi giống như nhau ở các bước sóng.

Ví dụ các đồ thị đó sẽ cùng nhau ở sóng 3 dài hạn, hoặc cùng nhau ở sóng 4 dài hạn hoặc cùng nhau ở sóng 5 dài hạn. Sóng trung hạn và ngắn hạn có thể sớm muộn khác nhau và lệch pha nhau nhưng sóng dài hạn cần phải xác nhận lẫn nhau.

Ví dụ: đồ thị Dow Jones cho thấy đã bước qua sóng 2, nhưng các đồ thị khác chưa cho thấy bước qua sóng 2, vậy có thể có 2 khả năng sau:

1. Đồ thị Dow Jones chưa thật sự bước qua sóng 2, chỉ do giảm quá đà nên chúng ta có cảm giác đã gãy sóng 1. Đồ thị Dow Jones sẽ sớm tăng trở lại trở về sóng 1 như các đồ thị khác.

2. Đồ thị Dow Jones đã dò dẫm bước qua sóng 2 để dẫn đường, nếu các đồ thị khác cũng đồng loạt bước qua sóng 2 thì đồ thị Dow Jones sẽ lập tức khẳng định rõ đã bước qua sóng 2 bằng cách giảm thêm. Trong trường hợp các đồ thị khác ương bướng không chịu vào sóng 2 thì đồ thị Dow Jones sẽ sớm tăng lại và xem như sóng 2 chưa bắt đầu để đồng điệu với các đồ thị khác như ở khả năng 1 đã đưa ra.

Đếm sóng cụ thể như thế nào thì chúng tôi sẽ đề cập với bạn sau. Nhưng cụ thể là chúng ta đi tổng quát như thế để nắm được tình hình thị trường tài chính thế giới đang như thế nào. Có thể chúng ta đếm thêm sóng của thị trường vàng và thị trường bạc. Thị trường vàng và bạc sẽ ngược xu hướng chính với Dow Jones, S&P500, Nasdaq, Shanghai, Nikkei… Nếu vàng bạc xu hướng chính là tăng thì các anh chàng Dow Jones, S&P500, Nasdaq,… xu hướng chính là giảm và ngược lại.

Sau khi phân tích sóng đến đây các bạn đã nắm được phần nào tình hình thế giới đang thế nào. Hãy nhớ là VNindex bị ảnh hưởng bởi các chỉ số trung bình Dow Jones, S&P500, Nasdaq, Shanghai và Nikkei… chứ không có sự ngược lại vì VNindex là thị trường nhỏ. Các thị trường lớn ảnh hưởng đến thị trường nhỏ.

Sau đó chúng ta đi đến đếm sóng VNindex và HNXindex. Thông thường VNindex và HNXindex sẽ đồng điệu ở xu hướng dài hạn với các thị trường lớn. Sau khi biết được sóng VNindex chúng ta có thể tự tin phân tích tiếp sóng trung hạn và ngắn hạn của VNindex và HNXindex. Rồi từ đó mới đi đếm sóng cụ thể của các cổ phiếu mà chúng ta mua. Dĩ nhiên sau khi đếm sóng chúng ta biết chúng ta đang ở sóng nào, nếu ở sóng tăng trung hạn và dài hạn thì đầu tư trung hạn và dài hạn, nếu ở sóng giảm thì tốt nhất nên giữ tiền và thoát khỏi thị trường cổ phiếu.

Đối xứng và tỷ lệ Fibonacci trong sóng tăng

Lý thuyết sóng Elliott cũng liên quan đến các quy luật tỷ lệ và đối xứng, đặc biệt là các tỷ lệ Fibonacci. Các tỷ lệ Fibonacci thường được áp dụng để dự đoán các mức giá tiềm năng và các điểm quan trọng trong sóng sóng và sóng chỉnh. Các tỷ lệ phổ biến bao gồm 0.618, 1.618, 2.618 và các tỷ lệ liên quan khác.

- Tỷ lệ Fibonacci: Các tỷ lệ này có xu hướng xuất hiện trong cấu trúc sóng sóng và sóng chỉnh. Chúng thường được sử dụng để xác định các mức hỗ trợ và kháng cự tiềm năng. Ví dụ, nếu một sóng sóng tăng giá di chuyển từ mức đáy A đến mức đỉnh B, người dùng có thể sử dụng tỷ lệ Fibonacci để dự đoán mức giá tiềm năng mà sóng sóng sẽ đạt được sau đó.

- Đối xứng: Lý thuyết sóng Elliott cũng quan tâm đến sự đối xứng trong cấu trúc sóng. Điều này có nghĩa rằng một số sóng sóng và sóng chỉnh có thể có chiều dài và thời gian tương tự. Sự đối xứng này có thể được sử dụng để xác định các điểm quan trọng trong sóng sóng và sóng chỉnh.

Trong phần tiếp theo của bài viết, chúng ta sẽ tìm hiểu về cách áp dụng lý thuyết sóng Elliott trong thực tế tài chính và cách nó có thể giúp nhà đầu tư và giao dịch viên đưa ra các quyết định thông minh.

Áp dụng lý thuyết sóng Elliott trong tài chính

Lý thuyết sóng Elliott không chỉ là một công cụ phân tích kỹ thuật mạnh mẽ mà còn là một phương pháp áp dụng rộng rãi trong việc dự đoán xu hướng giá và quản lý rủi ro trong lĩnh vực tài chính. Trong phần này, chúng ta sẽ tìm hiểu cụ thể về cách áp dụng lý thuyết sóng Elliott để dự đoán xu hướng giá và quản lý rủi ro.

Dự đoán xu hướng giá

Phân tích sóng để xác định xu hướng tăng/giảm

- Sóng tăng giá: Khi chúng ta thấy chuỗi các sóng sóng và sóng chỉnh tuân thủ nguyên tắc của lý thuyết sóng Elliott, chúng ta có thể kết luận rằng thị trường đang trong xu hướng tăng giá. Điều này cho phép nhà đầu tư tập trung vào việc mua vào với mục tiêu tận dụng các sóng sóng tăng giá.

- Sóng giảm giá: Ngược lại, nếu chúng ta quan sát một chuỗi các sóng sóng và sóng chỉnh tuân thủ lý thuyết sóng Elliott và thấy thị trường giảm giá, chúng ta có thể kết luận rằng thị trường đang trong xu hướng giảm giá. Điều này có thể giúp nhà đầu tư quyết định bán ra hoặc thậm chí ngắn hạn thị trường để tạo lợi nhuận từ xu hướng giảm giá.

Nhận biết điểm bắt đầu và kết thúc của sóng

- Điểm bắt đầu: Lý thuyết sóng Elliott giúp xác định điểm bắt đầu của một sóng. Thông qua việc phân tích các sóng tăng và sóng chỉnh trước đó, nhà đầu tư có thể dự đoán khi một sóng mới sẽ bắt đầu. Điều này có thể giúp họ mua vào ở điểm thấp nhất của sóng mới và tận dụng được toàn bộ xu hướng tăng giá.

- Điểm kết thúc: Lý thuyết sóng Elliott cũng giúp nhận biết khi một sóng tăng sắp kết thúc. Nhà đầu tư có thể sử dụng các nguyên tắc của lý thuyết để xác định khi cảm giác tích cực trên thị trường đã đạt đỉnh và chuẩn bị điều chỉnh. Điều này có thể giúp họ bán ra ở điểm cao nhất của sóng tăng và tránh mất cơ hội khi thị trường đảo chiều.

Quản lý rủi ro và tạo lợi nhuận

Sử dụng sóng sóng để xác định điểm vào và điểm ra

- Điểm vào (Entry Point): Lý thuyết sóng Elliott có thể giúp nhà đầu tư xác định điểm vào lý tưởng cho giao dịch. Khi họ nhận biết được một sóng sóng mới đã bắt đầu trong hướng chính của xu hướng, họ có thể mua vào ở điểm thấp nhất của sóng sóng đó. Điều này giúp tối ưu hóa tỷ lệ rủi ro và tạo điểm vào lợi nhuận tốt.

- Điểm ra (Exit Point): Lý thuyết sóng Elliott cũng có thể giúp xác định điểm ra lý tưởng cho giao dịch. Khi một sóng sóng đã hoàn thành và chuẩn bị điều chỉnh, nhà đầu tư có thể bán ra ở điểm cao nhất của sóng sóng đó. Điều này giúp họ thu về lợi nhuận trước khi thị trường đảo chiều và làm giảm rủi ro.

Nguyên tắc bảo vệ vốn dựa trên lý thuyết sóng Elliott

- Stop-loss (Dừng lỗ): Lý thuyết sóng Elliott cũng có thể áp dụng để xác định mức độ dừng lỗ lý tưởng. Khi một sóng sóng không diễn ra theo dự đoán và bất kỳ điểm quan trọng nào trong cấu trúc sóng bị xâm phạm, nhà đầu tư có thể đặt mức dừng lỗ để bảo vệ vốn.

- Take-profit (Lấy lời): Ngược lại, khi một sóng sóng hoàn thành và có dấu hiệu chuẩn bị điều chỉnh, nhà đầu tư có thể xác định mức chốt lời lý tưởng. Điều này giúp họ thu về lợi nhuận trước khi thị trường thay đổi hướng và giảm rủi ro.

Lý thuyết sóng Elliott không phải là một công cụ hoàn hảo và không thể dự đoán mọi biến động của thị trường. Tuy nhiên, nó cung cấp cho nhà đầu tư và giao dịch viên một khung làm việc có cấu trúc, giúp họ hiểu sâu hơn về sự biến động của thị trường và đưa ra quyết định dựa trên nền tảng có kiến thức và sự hiểu biết.

Ưu điểm và hạn chế của lý thuyết sóng Elliott

Lý thuyết sóng Elliott là một công cụ phân tích kỹ thuật mạnh mẽ trong tài chính, nhưng cũng không thiếu những ưu điểm và hạn chế riêng. Trong phần này, chúng ta sẽ tìm hiểu về những ưu điểm và hạn chế của lý thuyết sóng Elliott để hiểu rõ hơn về khả năng và giới hạn của nó trong việc dự đoán thị trường tài chính.

Ưu điểm

Dự đoán xu hướng dài hạn và ngắn hạn

Ưu điểm lớn nhất của lý thuyết sóng Elliott là khả năng dự đoán xu hướng cả dài hạn và ngắn hạn của thị trường. Các sóng sóng và sóng chỉnh được phân loại và phân tích một cách cụ thể, cho phép nhà đầu tư và giao dịch viên nhận biết được khi nào thị trường đang trong giai đoạn tăng giá hoặc giảm giá. Điều này giúp họ đưa ra quyết định thông minh về việc mua vào hoặc bán ra dựa trên định hướng tổng quan của xu hướng.

Cung cấp một cấu trúc và mô hình cho thị trường tài chính

Lý thuyết sóng Elliott cung cấp một cấu trúc và mô hình cho thị trường tài chính, giúp giảm bớt sự phức tạp của sự biến động giá cả. Thay vì thị trường xuất hiện như một loạt các biến động ngẫu nhiên, lý thuyết sóng Elliott đặt ra một cấu trúc logic dựa trên các sóng sóng và sóng chỉnh. Điều này giúp tạo ra một cái nhìn có hệ thống và giúp nhà đầu tư hiểu rõ hơn về tình hình thị trường.

Hạn chế

Đòn bẩy quá mức và nguy cơ lệch sóng

Một trong những hạn chế lớn của lý thuyết sóng Elliott là khả năng sử dụng đòn bẩy quá mức và nguy cơ lệch sóng. Khi không thể xác định chính xác điểm bắt đầu và kết thúc của các sóng sóng và sóng chỉnh, nhà đầu tư có thể mắc phải sai lầm nghiêm trọng. Điều này có thể dẫn đến mất tiền và lỗ lớn.

Khó khăn trong việc xác định sóng sóng và sóng chỉnh

Việc xác định các sóng sóng và sóng chỉnh không phải lúc nào cũng dễ dàng. Thị trường tài chính thường biến động mạnh mẽ và không phải lúc nào cũng tuân theo nguyên tắc của lý thuyết sóng Elliott. Điều này có thể làm cho việc phân tích trở nên phức tạp và đôi khi không chính xác.

Khả năng thất bại khi thị trường biến động mạnh

Lý thuyết sóng Elliott có thể thất bại khi thị trường biến động mạnh và không tuân theo quy luật của nó. Trong những tình huống này, các sóng sóng và sóng chỉnh có thể không rõ ràng và khó xác định, làm cho việc dự đoán xu hướng trở nên khó khăn. Điều này đặc biệt đúng trong các thị trường biến động mạnh như thị trường tiền điện tử.

Tổng kết

Lý thuyết sóng Elliott là một công cụ mạnh mẽ trong phân tích kỹ thuật, nhưng nó không phải lúc nào cũng phù hợp cho tất cả các tình huống và không thể dự đoán mọi biến động của thị trường. Những ưu điểm và hạn chế của lý thuyết này cần được nhà đầu tư và giao dịch viên hiểu rõ để sử dụng nó một cách hiệu quả và cân nhắc kết hợp với các phương pháp phân tích khác trong quyết định đầu tư và giao dịch tài chính.

Lý thuyết sóng Elliott là một phương pháp phân tích kỹ thuật quan trọng trong lĩnh vực tài chính, được sáng lập bởi Ralph Nelson Elliott vào thập kỷ 1930. Lý thuyết này dựa trên ý tưởng rằng thị trường tài chính tuân theo các chu kỳ và mô hình cụ thể thông qua các sóng sóng và sóng chỉnh. Dưới đây là một tóm tắt về vai trò của lý thuyết sóng Elliott trong tài chính:

- Dự đoán xu hướng: Lý thuyết sóng Elliott giúp nhà đầu tư và giao dịch viên dự đoán xu hướng giá cả dài hạn và ngắn hạn. Bằng cách phân tích cấu trúc sóng sóng và sóng chỉnh, họ có thể nhận biết được khi nào thị trường đang trong giai đoạn tăng giá và giảm giá.

- Quản lý rủi ro: Lý thuyết sóng Elliott cung cấp khung làm việc có cấu trúc cho việc quản lý rủi ro. Nhà đầu tư có thể sử dụng nó để xác định điểm vào và điểm ra lý tưởng, cũng như đặt các mức dừng lỗ và lấy lời để bảo vệ vốn.

- Tạo mô hình cho thị trường: Lý thuyết sóng Elliott cung cấp một cấu trúc và mô hình cho thị trường tài chính. Thay vì thị trường xuất hiện như một loạt các biến động ngẫu nhiên, lý thuyết này giúp tạo ra một cái nhìn có hệ thống về cấu trúc sóng sóng và sóng chỉnh.

Khuyến nghị sử dụng lý thuyết sóng Elliott

Mặc dù lý thuyết sóng Elliott có nhiều ưu điểm, như khả năng dự đoán xu hướng và tạo mô hình cho thị trường, nhưng nó cũng có nhược điểm và hạn chế, như khả năng sai lệch sóng và khó khăn trong việc xác định sóng sóng và sóng chỉnh. Do đó, dưới đây là một số khuyến nghị cho việc sử dụng lý thuyết sóng Elliott:

- Sử dụng cân nhắc: Lý thuyết sóng Elliott nên được sử dụng cân nhắc và không nên dựa quá mức vào nó. Nó có thể được kết hợp với các phương pháp phân tích kỹ thuật và cơ bản khác để có cái nhìn toàn diện về thị trường.

- Học hỏi và thực hành: Để hiểu sâu hơn và sử dụng hiệu quả lý thuyết sóng Elliott, cần dành thời gian để học hỏi và thực hành. Giao dịch trên tài khoản giả lập có thể giúp cải thiện kỹ năng và kiến thức.

- Kết hợp với quản lý rủi ro: Lý thuyết sóng Elliott nên được kết hợp với quản lý rủi ro cẩn thận. Đặt mức dừng lỗ và lấy lời là một phần quan trọng của việc giao dịch dựa trên lý thuyết sóng Elliott để bảo vệ vốn.

- Luôn cập nhật thông tin: Thị trường tài chính luôn biến động và thay đổi. Do đó, luôn cập nhật thông tin và điều chỉnh chiến lược dựa trên tình hình thị trường mới nhất.

Tổng cộng, lý thuyết sóng Elliott là một công cụ hữu ích trong phân tích kỹ thuật và có thể giúp nhà đầu tư và giao dịch viên đưa ra các quyết định thông minh trong tài chính. Tuy nhiên, nó cần được sử dụng cẩn thận và kết hợp với các phương pháp khác để tạo ra chiến lược đầu tư toàn diện và hiệu quả.