Phân tích Kỹ thuật trong Đầu tư Chứng khoán – Chào mừng bạn đến với Zenstock, trong bài viết này chúng tôi sẽ trình bày một chủ đề quan trọng trong thế giới đầu tư chứng khoán – “Phân tích Kỹ thuật trong Đầu tư Chứng khoán”.

Mục tiêu chính của bài viết này là giới thiệu cho bạn không chỉ về tầm quan trọng của phân tích kỹ thuật mà còn cung cấp hướng dẫn cụ thể về cách bạn có thể sử dụng phân tích kỹ thuật để đầu tư thông minh trong thị trường chứng khoán. Chúng tôi sẽ đi sâu vào các khía cạnh cơ bản của phân tích kỹ thuật, từ các công cụ và chỉ số quan trọng đến cách áp dụng chúng vào quyết định đầu tư của bạn.

Hãy cùng chúng tôi khám phá cách phân tích kỹ thuật có thể trở thành một công cụ mạnh mẽ giúp bạn đưa ra những quyết định đầu tư thông minh trong thị trường chứng khoán đầy biến động. Nếu bạn đang tìm kiếm cách tối ưu hóa chiến lược đầu tư của mình, bài viết này sẽ là hướng dẫn hoàn hảo. Hãy cùng nhau bắt đầu hành trình tìm hiểu về phân tích kỹ thuật và cách nó có thể định hình sự thành công của bạn trên thị trường chứng khoán.

Giới thiệu về Phân tích Kỹ thuật trong Đầu tư Chứng khoán

Định nghĩa và ý nghĩa của phân tích kỹ thuật trong đầu tư chứng khoán:

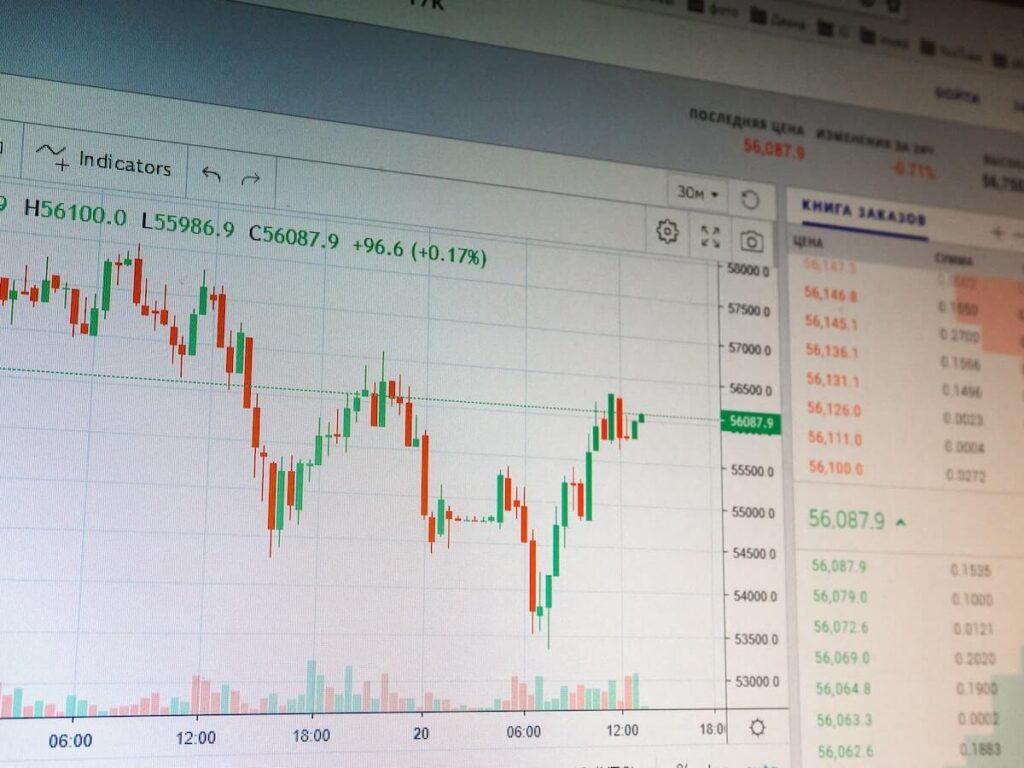

Phân tích Kỹ thuật trong Đầu tư Chứng khoán sử dụng các mô hình toán học (đồ thị, biến đổi miền, xác suất thống kê, …) dựa trên dữ liệu thu thập về thị trường trong quá khứ và hiện tại để chỉ ra trạng thái của thị trường tại thời điểm xác định, thông thường là nhận định xu hướng thị trường đang lên, xuống hay “dập dềnh” hoặc nhận định tương quan lực lượng giữa sự tăng và sự giảm giá. Phân tích kỹ thuật không để ý đến các chỉ số tài chính, tình hình phát triển hay các thông tin về thị trường về doanh nghiệp mà chỉ chú trọng vào tập các dữ liệu về giá cả, khối lượng, … của cổ phiếu thu thập được tại các phiên giao dịch trong quá khứ.

Chính vì chỉ dựa vào tập dữ liệu đã tồn tại trên thị trường – tức là các thông tin trong quá khứ – phân tích kỹ thuật không phải là công cụ để dự đoán tương lai giá cả của cổ phiếu. Những kết luận thu được từ các biện pháp phân tích kỹ thuật chỉ thị trạng thái của thị trường đã xảy ra trong quá khứ; thời điểm rút ra kết luận về trạng thái của thị trường luôn luôn đi sau so với sự kiện đã xảy ra. Khoảng thời gian chênh lệch đó gọi là độ trễ.

Phân tích Kỹ thuật trong Đầu tư Chứng khoán là một phương pháp quan trọng trong việc đánh giá và dự đoán sự biến động của giá cổ phiếu hoặc tài sản tài chính khác trên thị trường chứng khoán. Nó dựa trên giả định rằng dữ liệu lịch sử về giá và khối lượng giao dịch có thể giúp ta hiểu hơn về xu hướng, cơ hội mua/bán, và điểm quay đầu của thị trường. Dưới đây là một số điểm quan trọng về ý nghĩa của phân tích kỹ thuật:

- Dự đoán xu hướng: Phân tích kỹ thuật giúp nhà đầu tư xác định xu hướng của thị trường. Bằng cách theo dõi các biểu đồ và chỉ số kỹ thuật, họ có thể xác định liệu thị trường đang trong giai đoạn tăng, giảm hay ổn định.

- Xác định điểm mua và bán: Phân tích kỹ thuật cung cấp cho nhà đầu tư các điểm cụ thể để quyết định khi nào nên mua hoặc bán cổ phiếu. Các tín hiệu từ các chỉ số kỹ thuật như cắt giữa đường trung bình (moving average crossover) có thể giúp xác định điểm mua và bán tiềm năng.

- Điểm quay đầu thị trường: Phân tích kỹ thuật cũng có khả năng xác định điểm quay đầu của thị trường, tức là khi xu hướng đảo chiều. Điều này giúp nhà đầu tư tránh các rủi ro không cần thiết và cơ hội lợi nhuận.

- Tăng cường quyết định đầu tư: Bằng cách sử dụng phân tích kỹ thuật, người đầu tư có thể đưa ra quyết định đầu tư dựa trên dữ liệu và sự phân tích thay vì dựa vào cảm tính hoặc tin tức ngắn hạn.

So sánh Phân tích Kỹ thuật trong Đầu tư Chứng khoán với phân tích cơ bản:

Phân tích kỹ thuật (Technical Analysis):

- Dựa vào biểu đồ giá và khối lượng giao dịch.

- Tập trung vào lịch sử giá cổ phiếu và xu hướng thị trường.

- Sử dụng các công cụ như đường trung bình, RSI, MACD để đưa ra dự đoán.

- Phù hợp cho người đầu tư ngắn hạn và giao dịch cổ phiếu thường xuyên.

Phân tích cơ bản (Fundamental Analysis):

- Dựa vào dữ liệu tài chính của công ty và yếu tố kinh doanh.

- Tập trung vào sự tăng trưởng lợi nhuận, dự án, vị trí cạnh tranh, và ngành công nghiệp.

- Sử dụng các chỉ số như P/E ratio, EPS để đưa ra đánh giá.

- Thường được ưa chuộng bởi người đầu tư dài hạn và quan tâm đến giá trị thực của công ty.

Trong khi phân tích kỹ thuật và phân tích cơ bản có sự khác biệt trong cách tiếp cận, nhiều nhà đầu tư chọn sử dụng cả hai phương pháp để có cái nhìn toàn diện về thị trường và cổ phiếu cụ thể.

Các Công cụ và Chỉ số Phân tích Kỹ thuật trong Đầu tư Chứng khoán

Giới thiệu về các công cụ và chỉ số phân tích kỹ thuật quan trọng:

Đường trung bình (Moving Averages):

- Đường trung bình là một công cụ cơ bản trong phân tích kỹ thuật.

- Nó được tính bằng cách lấy trung bình cộng của giá đóng cửa của một số phiên gần đây.

- Moving Averages giúp làm mịn biểu đồ giá, làm nổi bật xu hướng và điểm quay đầu tiềm năng.

- Có hai loại chính: Đường trung bình đơn (SMA) và Đường trung bình động (EMA).

RSI (Relative Strength Index):

- RSI là một chỉ số đo lượng mua và bán trong một khoảng thời gian cụ thể.

- Chỉ số này có giá trị từ 0 đến 100, và giúp xác định khi thị trường quá mua hoặc quá bán.

- RSI trên 70 thường cho thấy thị trường quá mua, trong khi RSI dưới 30 cho thấy thị trường quá bán.

MACD (Moving Average Convergence Divergence):

- MACD là một chỉ số dựa trên hai đường trung bình động: đường MACD và đường tín hiệu.

- Nó giúp xác định sự hội tụ hoặc khác biệt giữa hai đường này để đưa ra tín hiệu mua hoặc bán.

- Các đường MACD và tín hiệu cắt nhau tạo ra các tín hiệu giao dịch quan trọng.

Bollinger Bands:

- Bollinger Bands bao gồm ba đường: đường trung bình động, và hai đường biên động dựa trên độ biến động của giá.

- Chúng giúp xác định sự biến động và biên độ của giá cổ phiếu.

- Khi giá tiệm cận biên động dưới, có thể xem xét mua, và khi tiệm cận biên động trên, có thể xem xét bán.

Fibonacci retracement:

- Fibonacci retracement sử dụng các mức phân đoạn dựa trên dãy số Fibonacci (0%, 23.6%, 38.2%, 50%, 61.8%, và 100%).

- Chúng được sử dụng để xác định các mức hỗ trợ và kháng cự trên biểu đồ giá.

- Nhà đầu tư sử dụng chúng để xác định điểm vào và ra khỏi thị trường.

Các Chiến lược Phân tích Kỹ thuật trong Đầu tư Chứng khoán

Trình bày một số chiến lược phân tích kỹ thuật phổ biến:

Chiến lược cắt giữa đường trung bình (Moving Average Crossover):

- Chiến lược này dựa trên sự giao nhau giữa hai đường trung bình động, thường là đường trung bình đơn (SMA) với các khoảng thời gian khác nhau.

- Một tín hiệu mua xuất hiện khi đường trung bình ngắn (short-term) cắt lên trên đường trung bình dài (long-term), và ngược lại.

- Ví dụ: Khi SMA 50 cắt lên trên SMA 200, đây có thể là tín hiệu mua.

Chiến lược sử dụng RSI để xác định điểm mua và bán:

- RSI đo mức độ mua và bán trên thị trường.

- Khi RSI vượt qua mức 70, thị trường có thể quá mua và có thể là thời điểm bán.

- Khi RSI dưới mức 30, thị trường có thể quá bán và có thể là thời điểm mua.

Chiến lược sử dụng MACD để xác định xu hướng thay đổi:

- Chiến lược này dựa trên các tín hiệu từ MACD và đường tín hiệu.

- Khi MACD cắt lên trên đường tín hiệu, đây có thể là tín hiệu mua.

- Khi MACD cắt xuống dưới đường tín hiệu, đây có thể là tín hiệu bán.

- Điều này có thể giúp định rõ các thay đổi trong xu hướng thị trường.

Ví dụ minh họa và hướng dẫn cụ thể:

- Chiến lược cắt giữa đường trung bình (Moving Average Crossover): Ví dụ: Bạn đang quan tâm đến cổ phiếu Apple Inc. (AAPL) và muốn sử dụng chiến lược cắt giữa đường trung bình để đưa ra quyết định mua hoặc bán. Bạn sử dụng đường trung bình đơn (SMA) với hai khoảng thời gian khác nhau, chẳng hạn là SMA 50 và SMA 200.

- Khi SMA 50 cắt lên trên SMA 200: Đây có thể là tín hiệu mua. Điều này xảy ra khi giá giao động tăng mạnh trong thời gian gần đây và SMA 50 (đường trung bình ngắn hơn) bắt đầu di chuyển nhanh hơn SMA 200 (đường trung bình dài hơn).

- Khi SMA 50 cắt xuống dưới SMA 200: Đây có thể là tín hiệu bán. Điều này xảy ra khi giá giao động giảm mạnh và SMA 50 bắt đầu di chuyển chậm hơn SMA 200. Khi bạn thấy tín hiệu mua hoặc bán, hãy xem xét đặt lệnh mua hoặc bán cùng với một mức dừng lỗ (stop-loss) để quản lý rủi ro. Điều này giúp bạn tận dụng tối đa tín hiệu từ chiến lược cắt giữa đường trung bình.

- Chiến lược sử dụng RSI để xác định điểm mua và bán: Ví dụ: Bạn quyết định xem xét cổ phiếu Tesla Inc. (TSLA) và sử dụng RSI để định rõ điểm mua và bán. RSI đo mức độ mua và bán trên thị trường và có giá trị từ 0 đến 100.

- Khi RSI vượt qua mức 70: Đây có thể là tín hiệu bán. Khi RSI vượt qua mức 70, thị trường có thể đã quá mua, và có thể là thời điểm bán để hạn chế rủi ro.

- Khi RSI dưới mức 30: Đây có thể là tín hiệu mua. Khi RSI dưới mức 30, thị trường có thể đã quá bán, và có thể là thời điểm mua khi có tín hiệu phục hồi. Trong trường hợp của TSLA, nếu RSI hiện đang 25 (dưới mức 30), điều này có thể cho thấy cơ hội mua. Tuy nhiên, luôn cần xem xét các yếu tố khác như tin tức và tình hình tổng quan của thị trường trước khi đưa ra quyết định cuối cùng.

- Chiến lược sử dụng MACD để xác định xu hướng thay đổi: Ví dụ: Bạn quan tâm đến cổ phiếu Amazon.com Inc. (AMZN) và muốn sử dụng chiến lược sử dụng MACD để đánh giá xu hướng thay đổi.

- Khi bạn theo dõi biểu đồ của AMZN, bạn thấy rằng MACD đang cắt lên trên đường tín hiệu. Điều này có thể là tín hiệu mua, cho thấy xu hướng tăng có thể sắp bắt đầu.

- Bạn quyết định mua AMZN và đặt một dừng lỗ (stop-loss) để bảo vệ lợi nhuận và quản lý rủi ro. Tuy chiến lược này có thể là một tín hiệu mua, nhưng bạn cũng cần xem xét các yếu tố khác như sự ổn định của thị trường và tin tức liên quan đến AMZN trước khi đưa ra quyết định.

Luôn nhớ rằng việc sử dụng các chiến lược phân tích kỹ thuật đòi hỏi kiến thức và sự tỉnh táo. Hãy luôn tự thực hiện kiểm tra và đánh giá kỹ lưỡng trước khi đưa ra quyết định đầu tư cuối cùng.

Quản lý Rủi ro và Lợi nhuận

Thảo luận về quản lý rủi ro trong đầu tư chứng khoán sử dụng phân tích kỹ thuật:

Quản lý rủi ro là một phần quan trọng của việc đầu tư chứng khoán, và phân tích kỹ thuật có thể giúp bạn hiểu rõ rủi ro và đưa ra quyết định dựa trên dữ liệu. Dưới đây là một số cách bạn có thể quản lý rủi ro khi sử dụng phân tích kỹ thuật:

- Đặt dừng lỗ (Stop-Loss): Sử dụng dừng lỗ để xác định mức giá mà bạn sẽ bán cổ phiếu nếu giá đi ngược hướng. Điều này giúp bạn giảm thiểu mất mát tiềm năng.

- Xác định tỷ lệ rủi ro/hoàn lợi (Risk/Reward Ratio): Trước khi mua cổ phiếu, hãy xác định mức rủi ro bạn sẽ chấp nhận và mức lợi nhuận tiềm năng. Luôn tìm kiếm các giao dịch có tỷ lệ rủi ro/hoàn lợi hợp lý.

- Diversification (Đa dạng hóa): Không đầu tư quá nhiều vào một cổ phiếu hoặc lĩnh vực duy nhất. Đa dạng hóa danh mục đầu tư giúp giảm rủi ro toàn cầu.

Giới thiệu các nguy cơ và thách thức liên quan đến việc sử dụng phân tích kỹ thuật và cách giảm thiểu chúng:

Mặc dù phân tích kỹ thuật có thể giúp dự đoán xu hướng thị trường và quyết định giao dịch, nhưng cũng tồn tại một số nguy cơ và thách thức:

- Nguy cơ sai lầm (Risk of False Signals): Tín hiệu phân tích kỹ thuật không phải lúc nào cũng chính xác và có thể dẫn đến quyết định sai lầm. Điều này đặc biệt đúng trong thị trường biến động.

- Overtrading (Giao dịch quá nhiều): Sự lôi cuốn của các tín hiệu phân tích kỹ thuật có thể dẫn đến việc giao dịch quá nhiều, tạo ra chi phí giao dịch và tăng rủi ro.

- Thách thức trong việc hiểu và áp dụng phân tích kỹ thuật: Phân tích kỹ thuật yêu cầu kiến thức và kỹ năng. Người đầu tư mới có thể gặp khó khăn trong việc đọc biểu đồ và hiểu các chỉ số kỹ thuật. Để giảm thiểu các nguy cơ và thách thức này, hãy luôn xác minh các tín hiệu phân tích kỹ thuật bằng các yếu tố khác như phân tích cơ bản và sự hiểu biết tổng quan về thị trường. Điều này sẽ giúp bạn có cái nhìn toàn diện hơn và đưa ra quyết định đầu tư thông minh.

Các Tài liệu và Nguồn tham khảo

Đề xuất danh sách các tài liệu và nguồn tham khảo để đọc thêm về phân tích kỹ thuật trong đầu tư chứng khoán:

- “Technical Analysis of the Financial Markets” bởi John J. Murphy: Cuốn sách này là một tài liệu cơ bản về phân tích kỹ thuật và cung cấp kiến thức chi tiết về các công cụ và chiến lược phân tích kỹ thuật.

- “Japanese Candlestick Charting Techniques” bởi Steve Nison: Cuốn sách này chuyên sâu vào phân tích hình nến Nhật Bản, một phần quan trọng của phân tích kỹ thuật.

- Trang web và tài liệu từ các tổ chức tài chính và trang web chuyên về đầu tư, chẳng hạn như Investopedia, StockCharts, và TradingView.

Kết Luận

Tóm tắt lại những điểm quan trọng về phân tích kỹ thuật và tầm quan trọng của nó trong đầu tư chứng khoán:

Phân tích kỹ thuật là một công cụ quan trọng giúp nhà đầu tư hiểu rõ xu hướng thị trường, điểm mua/bán tiềm năng và thậm chí cả sự thay đổi trong xu hướng. Tuy nhiên, nó cũng đòi hỏi sự kiên nhẫn, kiến thức, và kỹ năng để áp dụng một cách hiệu quả.

Đầu tư chứng khoán là một lĩnh vực phức tạp, và phân tích kỹ thuật chỉ là một trong các công cụ bạn có thể sử dụng. Hãy luôn kết hợp nó